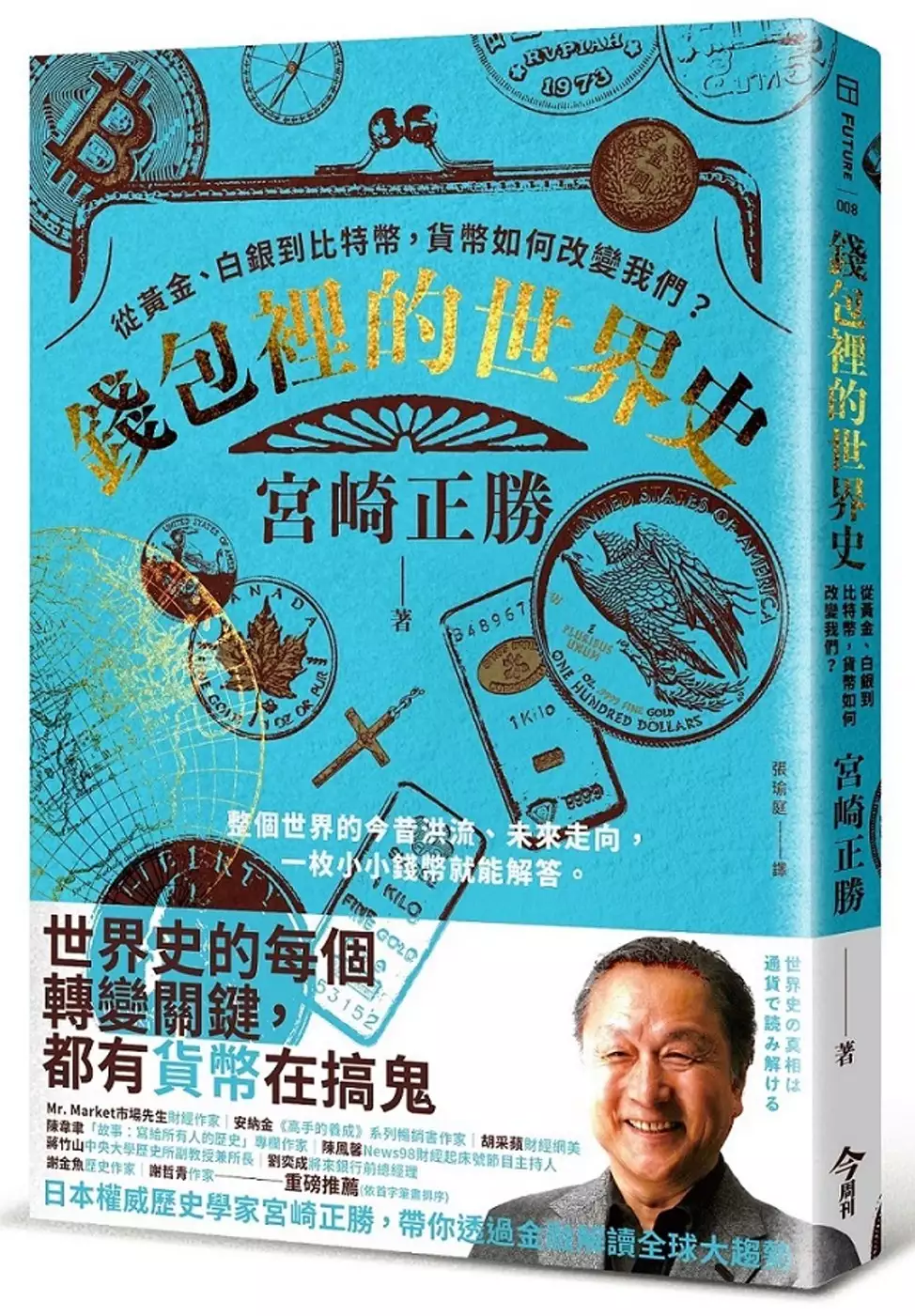

新興股利發放日的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦宮崎正勝寫的 錢包裡的世界史:從黃金、白銀到比特幣,貨幣如何改變我們? 和羅柏林區的 投資名嘴沒教,但是你應該要懂的31個關鍵比率:透悉數字背後的意義,你可以比別人搶先看到獲利點都 可以從中找到所需的評價。

另外網站正德(2641) vs 新興(2605) | Fugle富果也說明:【公告】正德董事會決議投資子公司New Lucky Lines S.A.. 中央社 05/26. 【公告】正德訂定配息基準日及現金股利發放 ...

這兩本書分別來自今周刊 和臉譜所出版 。

環球科技大學 企業管理系中小企業經營策略管理碩士班 杜健忠、林思賢所指導 黃柏淳的 企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例 (2021),提出新興股利發放日關鍵因素是什麼,來自於公司治理、永續發展、動能效應、月份效應。

而第二篇論文國立彰化師範大學 財務金融技術學系 陳美華所指導 楊淑宜的 董事會結構、公司治理與公司價值之研究 (2020),提出因為有 董事會結構、公司治理、公司價值的重點而找出了 新興股利發放日的解答。

最後網站新興(2605) 除權除息財報分析- HiStock嗨投資理財社群則補充:新興 (2605), 2022年, 111年, 除權日, 除息日, 除權息前股價, 配股, 配息,股票股利, ... 股票股利(除權):發放股票股利10元,當股東持有一股時,可被分配到一股股票。

錢包裡的世界史:從黃金、白銀到比特幣,貨幣如何改變我們?

為了解決新興股利發放日 的問題,作者宮崎正勝 這樣論述:

世界史的每個轉變關鍵,都有「貨幣」在搞鬼! ★NHK電視台強力推薦!日本知名歷史學家帶你透過金融解讀全球大趨勢 ★3大通貨演進脈絡╳12堂鑑古知「金」的世界史講座╳29個解讀貨幣的重點,一本搞定 ★貨幣是經濟的血脈,血往哪裡流,世界往哪裡走。洞悉貨幣體系,你的視野從此完全不同 整個世界的今昔洪流、未來走向, 只要一枚小小錢幣就能解答。 .波斯遊牧民族只靠硬幣,就打造全世界第一座帝國? .每個月最期待的「薪水」,原來是古羅馬人的發明? .為何中華文化圈的貨幣不是金銀,而是銅鐵? .荷蘭之所以成為大航海霸主,全拜鯡魚所賜? .全球政經一團亂,追根究柢都是美元的問

題? .比特幣為什麼無法成為合法貨幣? 貨幣,是理解世界的最好方式。 至今,我們對世界史的理解皆以民族、國家,甚至當權者的意識形態為出發點。我們熟讀戰爭年表、各國外交關係,卻忽略足以左右世界潮流的兩大基礎——貨幣與經濟。 日本歷史學家宮崎正勝說:「當今,貨幣是最強的武器,經濟的變化才是最重要的關鍵。」 經濟由人類的交易行為所構成,而交易行為透過貨幣來推進。自古至今,貨幣是經濟的命脈,牽動著國家的榮盛興衰。從貨幣系統的變化了解世界的變遷,方能窺知我們的現在與未來。 ◢ 貨幣,象徵君王權威 「沒有造錢更賺錢的生意了!」西元前六世紀,利底亞國王首創在錢幣刻印圖

紋,賦予其信用與價值的保證,一舉征服商業市場,將經濟的血液注入社會。其後兩千數百餘年,東西方君王皆透過貨幣強化統治、主宰經濟。 ◢ 貨幣,代表國家野心 十九世紀,英國運用淘金熱潮來挑戰銀本位制,以英鎊重組世界經濟;二十世紀,美國在戰後趁勢建立霸權,各國貨幣都向美元看齊;一九七一年貨幣價值回歸各國中央銀行,全球走向幣值浮動的不穩定局勢。貨幣是國家的支柱,同時也指向無以計量的劇烈波瀾。 ◢ 貨幣,反映人心盤算 二〇〇八年金融海嘯爆發,人們開始不信任過往的貨幣,促成電子貨幣快速發展。其中,比特幣憑藉其能夠祕密且快速轉移資產的特性,一舉成為富人的寵兒,更是時下最熱門的投資遊戲工具

。從古至今,我們所生活的世界秩序不斷被貨幣重組,與貨幣連動。 ◢ 來點貨幣世界史的冷知識 ☆十八世紀南海泡沫事件,沒有人是局外人 當泡沫危機來襲,連牛頓也賠了兩萬英鎊。他感嘆:「我雖然可以計算出天體運行,卻算不到人類的瘋狂。」另一方面,音樂家韓德爾卻憑著良好直覺大賺一筆。 ☆你知道嗎?美國獨立戰爭原來爆發於小酒館 北美殖民地民眾從組織激進派到走上美國獨立戰爭,全都在吵鬧的酒館策畫而成。當時殖民地連釘子都要仰賴母國進口,根本沒本錢打仗。即使如此仍有許多人奮勇赴戰,這可說是藉酒壯膽的結果。 ☆十七世紀的荷蘭:「世界就是我的後花園~」 有人這麼形容:荷蘭人就像

蜜蜂般吸取各國花蜜。挪威是他們的森林,萊茵河、加隆河、多爾多涅河畔是他們的葡萄園;德國、西班牙、愛爾蘭是羊牧場,波斯、波蘭是穀倉,印度、阿拉伯是他們的庭園。 從西元前到近現代;從黃金、白銀、紙幣再到電子訊號的金錢革命,世界史上每個驚心動魄的轉折背後,都由貨幣主宰一切。 現在翻開本書,讓我們從錢包裡那枚小小硬幣開始俯瞰世界。 名人推薦 專文力薦── 蔣竹山(國立中央大學歷史所副教授兼所長) 陳韋聿(「故事:寫給所有人的歷史」專欄作家) 重磅推薦──(依首字筆畫排序) Mr. Market市場先生(財經作家) 安納金(《高手的養成》系列暢銷書作家)

胡采蘋(財經網美) 陳鳳馨(News98財經起床號節目主持人) 劉奕成(將來銀行前總經理) 謝金魚(歷史作家) 謝哲青(作家)

企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例

為了解決新興股利發放日 的問題,作者黃柏淳 這樣論述:

過去臺灣股票市場相關之動能研究其結果不一,部分研究支持臺灣股票市場具有動能效應,部份則表示未發現台灣股票市場具有動能效應,為對此問題能有更深入的研究,本研究透過實證研究探討注重「企業社會責任」之企業,是否可以在兼顧社會責任的同時依然保持高獲利,亦即透過探討注重ESG永續發展與公司治理兩種類型之社會企業,是否在獲利方面與其他公司有明顯之差異。本研究之研究方法利用敘述性統計分析、廻歸分析、平均數差異性檢定(t檢定),並建構動能投資組合,分析臺灣股票市場月報酬,進行臺灣股票市場動能效應、月份效應相關分析研究。本研究結果顯示,臺灣股票市場確實存在贏家之動能現象,並在此研究發現元大臺灣ESG永續,不論

利用何種形成期與持有期來做搭配,在顯著性與投資報酬上均表現出漲多抗跌之現象;臺灣股票市場大盤與兩檔ETF報酬率的表現為,元大臺灣ESG永續大於富邦公司治理大於大盤。故由此研究結果可知,投資注重企業社會責任之企業,投資績效超越大盤。另外,在臺灣股票市場月份效應之實證研究結果顯示,在臺灣股票市場存在月份效應,在短期動能以10月至12月較為顯著,且在1至12月各月份皆發現,臺灣股票市場存在長期的動能現象,並以10月至12月獲利表現較佳。本研究結果在實務上意涵如下:(1)對短期投資投資人而言,在10月至12月之期間買入贏家股票以獲得正向報酬。(2)對長期持有投資人而言,可以透過買入贏家股票,投資人可不

受到月份影響獲得正向報酬。(3)元大臺灣ESG永續ETF、富邦公司治理ETF,在3月份至6月份期間,贏家股票表現較輸家股票強,在此期間投資贏家股票可獲得,較輸家股票高之報酬。(4)元大臺灣ESG永續ETF、富邦公司治理ETF,在9月份至12月份期間,輸家股票表現較贏家股票強,在此期間投資輸家股票可獲得,較贏家股票高之報酬。

投資名嘴沒教,但是你應該要懂的31個關鍵比率:透悉數字背後的意義,你可以比別人搶先看到獲利點

為了解決新興股利發放日 的問題,作者羅柏林區 這樣論述:

這些數字,當初多懂一點就不會賠錢啦! 31個關鍵財務比率,讓你看清企業營運的真相! 想要避開地雷、搶占先機,這些分析技巧別等專家來教。 投資時,這些陷阱你踩到了嗎? ◎一家好公司就是好的投資標的。 錯!「你認為將會締造優於市場表現」的公司,才是好的投資標的!因此,你應該要知道如何用比率作分析,而不是人云亦云。 ◎本益比高的公司就是好的投資標的 錯!本益比僅能告訴你市場如何看待一個公司。事實上,好的投資就是你相信該公司目前的本益比太低了! ◎高股利殖利率愈高愈好 錯!股利殖利率若高於3%就要小心了,千萬要檢視股利保障倍數,以確保股利分配的穩定性。 ◎資本報酬率愈

高愈好 不完全對。你應該要比較資金取得成本,如果資本報酬率低於它,表示公司的資本基礎正在一點一滴被侵襲中。 ◎財務槓桿還是低的好,再來一次金融風暴可不得了。 不完全對。如果一家公司的獲利成長,高財務槓桿可是你的大利多。重點是要適當安排你的投資組合,做好風險管理。 ◎觀察一家公司的績效表現時只看毛利率 不完全對。其實淨利率比毛利率更重要。一家沒有看管好營運費用的公司,其後果可能會十分嚇人。 如果你一直踩在這些陷阱上,難怪投資總是看走眼,一定要釐清正確的分析觀念才行。 如果你連股利殖利率、資本報酬率、毛利率等名詞都沒聽過,那你更需要趕快認識它們。 了解關鍵的財務比率,不保

障你就能投資百戰百勝,但想要讓投資更穩當,你不能錯過這門課! ※ 什麼是比率?為什麼了解比率很重要? 簡單來說,比率就是用一個數字除以另外一個數字。在金融術語中,財務比率通常就是把同一份財務報表中取出的兩個數字相除。 在最普通的資產負債表及損益表中可能就包含了至少50個數字。僅從這兩種財務報表中就可計算出2500個比率!然而,這些比率大部分是無意義的,在為數眾多的比率中僅有少部分能有效地幫助投資大眾。而這也是本書的寫作目的:協助一般投資人去蕪存菁,迅速找到正確的分析工具,以做出成功的投資決策。 書中提出的每一個關鍵比率都可以用來衡量某個面向的企業表現。 不論你現在是瞎子摸象

、擲骰子碰運氣還是等別人報明牌,只要花點工夫跟這些數字打交道,就能讓你的投資更可靠、更安心。幸運的話,你還能比別人搶先看到潛在良機,把別人錯失的利潤賺到自己的荷包裡喔! ※ 你也可以做自己的投資顧問 本書羅列了9個面向、31個財務比率的介紹,而且是專為一般投資人書寫的內容。 這9個面向分別為:獲利能力比率、投資比率、股利保障倍數、邊際利潤、槓桿、償債能力比率、效率比率、政策比率、波動性。 每一個財務比率,都會有定義解釋,並告訴讀者如何取得這個數字。更重要的是,該如何使用這個比率進行分析。此外,作者也會就容易被混淆的不同比率做特別說明,例如未稀釋和已稀釋的每股盈餘究竟差在哪裡?

什麼時候該利用哪一個數字才對? 還有最需要小心注意的:如何不被財報上的數字矇騙。 學會31個關鍵比率之後,你對一家企業的理解也許還不輸電視上的投資名嘴唷! 擁有本書,人人都可以是自己的最佳投資顧問。 作者簡介 羅柏林區(Robert Leach) 擁有特許公認會計師(FCCA)及英國特許註冊會計師(ACA)資格,身兼特許會計師、講師及作家等多重身分。羅柏林區的財務相關著作多達四十本,包含《讀財務報表選股票》(The Investor’s Guild to Understanding Accounts)、《薪資概要》(Payroll Factbook)、《稅賦概要》(Tax Fact

Book)。他也替通訊社、雜誌、報紙撰寫評論;並曾兩度擔任證券交易所大獎(Stock Exchange Awards) 的最佳財報項目評審。 譯者簡介 李嘉安 台灣大學經濟系畢業,工作範疇為經營企畫分析,定居台南。相信只要有心,人人都可以看懂數字說故事。 關於作者 作者序 1. 獲利能力比率 Profitability Ratios1.1 每股盈餘 Earnings Per Share (EPS)1.2 本益比 Price-to-Earnings Ratio (P/E)1.3 企業價值倍數 Enterprise Value/Earnings Before Interest, Taxes,

Depreciation and Amortisation Ratio (EV/EBITDA)股價營收比 Price-to-Sales Ratio (PSR) 2. 投資比率 Investment Ratios2.1 股利殖利率 Dividend Yield2.2 總報酬率 Total Return2.3 資本報酬率 Return On Capital Employed (ROCE)2.4 股東權益報酬率 Return On Equity (ROE)2.5 資產價值溢價 Premium to Asset Value (PAV)2.6 內部投資報酬率 Internal Rate of Retu

rn (IRR)2.7資產報酬率 Return On Assets (ROA)2.8股利支付率 Dividend Payout Ratio 3. 股利保障倍數 Dividend Cover3.1股利保障倍數 Dividend Cover 4. 邊際利潤 Margins4.1 毛利率與淨利率 Gross Margin and Net Margin4.2 費用銷額比 Overheads to Turnover 5. 槓桿Gearing5.1 財務槓桿比率 Gearing Ratio5.2 利息保障倍數 Interest Cover 6. 償債能力比率 Solvency Ratios6.1 酸性測試

比率 Acid Test6.2 流動比率 Current Ratio6.3 燒錢率 Cash Burn6.4防禦區間比率 Defensive Interval6.5固定費用保障倍數 Fixed Charges Cover 7. 效率比率Efficiency Ratios7.1 存貨週轉率 Stock Turn7.2 股價淨值比 Price-to-Book Value (PBV)7.3 過度交易與保守交易 Overtrading and Undertrading7.4 項目比較法 Item Comparison 8. 政策比率 Policy Ratios8.1 應付帳款付款日數 Creditor

Period8.2 應收帳款收款日數 Debtor Period8.3 固定資產支出比率Fixed Asset Spending Ratio 9. 波動性Volatility9.1 波動率 Volatility Ratio9.2 標準差 Standard Deviation 附錄 導言 什麼是比率? 簡單來說,比率(ratio)就是用一個數字除以另外一個數字。在金融術語中,會計比率(通常)就是把從同一份財務報表中取出的兩個數字相除。 在最普通的資產負債表(balance sheet)及損益表(profit and loss account, P&L. 1)中可能就包含至少50個數字

。僅從這兩種財務報表中就可計算出2,500個比率!更別說從其他的財務報表或財務報表附註中,還可以得知多少比率。然而,這些比率大部分是無意義的,在為數眾多的比率中僅有少部分能有效地幫助投資大眾。 本書將依照比率所指涉的範圍為架構,列出重要且具代表性的比率,這些分析範圍會根據與投資者的相關程度來排列說明的次序。在解釋各個比率的定義後,更將進一步告訴投資者該如何使用這些比率。如果該比率有其他替代比率(或者是相關變化),也將於各章節中補充說明。 從公司財務報表中計算比率 在計算任何比率時,你必須確認自己使用的是集團的財務報表或是該公司的綜合財務報表(上述兩種名稱其實指的是同一份報表)。集團

的運作方式為某控股公司持有另一個公司的股票,這個公司就是所謂的子公司;而子公司通常也擁有屬於自己的子公司,這就是集團的孫公司(sub-subsidiaries),這往往創造出一個超過100個公司的家譜。控股公司依法必須公告集團內各公司的單獨財務報表,但這些報表對投資者來說不是很重要,可以略去不看。 上市公司的財務報表通常會公布在企業網站上,這些網站可以藉由在Google或其他搜尋引擎輸入公司名稱找到。企業網站中會有一個包含過去幾年的年度財務報表、半年度財務報表及其他重大訊息公告的區域供投資者查閱,投資者也可以直接向公司索取已公開的財務報表。許多公司也會在總部設於瑟比頓(Surbiton)的

免費網站年報服務(Annual Report Service)上(www.orderannualreports.com)提供他們的財務報表2。在一般狀況下,比率也可以運用在未上市的小公司上,但他們的財務報表往往不像大企業那樣容易取得,不過某些公司的資訊仍可透過公司登記網(Companies House)付費取得。實際上,如果你受邀投資私募公司,既有的股東將會提供給你該公司的財務報表及其他相關經營資訊。 計算比率時,除了從資產負債表及損益表中取出的數據,你需要瞭解更多出現在《金融時報》(Financial Times)或其他刊物及網站上的數字,如:股價(share price)。 財務報

表還包含其他報表:現金流量表(cash flow statements)、敘述性報告和財務報表附註。這些訊息對投資者來說十分重要,但在計算比率時卻很少用到。 瞭解比率 以比率的定義計算出來的數值本身通常是個無用的數字。舉例來說:已知某家公司的流動資金比率(working capital ratio)是1.3,從這樣的數值,我們無法判定這家公司是否值得投資,更無從得知這家公司的財務狀況是否健全。相同的比率在不同的產業所代表的意義更是截然不同。 為了使比率產生意義,我們需要把它拿來與其他公司比較或是觀察它的變化趨勢。首先,比較比率時,應挑選與該公司規模相當且產業別大致相同的公司;趨勢分

析則是觀察同一家公司的同一個比率在不同年度的變化。投資者有時候會將同一公司的同一個比率繪製成曲線以解讀公司營運的動向。 要觀察處於穩健發展階段之公司的營運趨勢,這樣的方式是很不錯的選擇,卻不適合年輕的新公司。一家公司要在營運前三年發展出既定的營運趨勢基本上是不可能的。即使在三年後,新興公司的各項會計比率仍然十分不穩定,一個在經營表現上的小變化都可能造成比率數值大幅改變。 每個比率都在協助投資者瞭解一家公司的某些面向,例如:獲利能力、管理效率、流動性等等。計算出某公司的所有比率聽起來是一件單調乏味的事情,就算計算出某公司的所有比率,大部分的比率也無法揭露任何具重要性的訊息。 在計算比

率時,你必須記得:幾乎所有的報表均含有部分主觀看法。某些人會針對下面這些問題提出他們的推斷: .這個資產價值多少? .這部機器可以用多久? .這筆應收帳款收得回來嗎? 這些觀點會反映在你所使用的財務報表中。假如經營者(或會計師)的見解是錯誤的,依照報表計算出來的會計比率也不會正確。 如前所述,會計比率高度依賴不同公司間或是同一公司不同期間的可比性原則(principle of comparability)。可比性原則源自比率需要比較才有意義的概念。會計準則的改變,如:公平價值會計(fair value accounting)的廣泛採用3,可能會扭曲使用此數值計算而得之比率的可比

性。 如果你正盯著一個比率看,請確認它所提供的訊息對你來說是有用的。比率是協助投資者在問題產生初期就察覺出異狀的有效指標。公司總有辦法用一套說辭就將有問題變成沒問題。然而,請記住:一個公司發言人的言行舉止必事出有因,但你的計算機總是實話實說。 投資者該如何使用比率? 不論在什麼狀況下,投資者在投資一家公司前必須知道這家公司在做什麼。千萬不要將錢投資在任何你不清楚的東西上!如果你不知道什麼是避險基金,也不知道保險公司的業務到底是什麼,在釐清這些疑問前,你連投資小小的一個單位都不要去想!瞭解公司的主要營業活動是瞭解會計比率背後的意義及考量各個面向後做出正確投資決策過程中不可或缺的條件。

沒有任何一個比率能夠告訴你 一家公司是否為好的投資標的。 藉由數學運算得知一家公司是否為好的投資標的是不可能的!比率或許能指出一家公司正在成長中、開始獲利、擁有不錯的配股、管理得當節流有術等等,但上述這些看似有用的資訊,卻沒有一個能說明該公司是好的投資目標。 你必須更審慎地思考下面這句話:會計比率將會幫你發現一些別人忽略的投資機會。大型企業的財務報表及其他資料(事實上散戶無法取得所有的資料)是由經驗豐富的分析師透過複雜的電腦系統完成的,要發現他們沒有察覺的問題幾乎不可能。那小公司呢?你或許有機會能夠挖掘出什麼,卻因小公司通常由少數可以輕易改變政策的經營階層及股東掌握而顯得沒有

意義。 但要注意的是:過度專注於計算財務報表比率是很危險的!投資者可能會染上比率癮,把大多時間花在分析公司財務報表而非擬定投資策略。許多成功的投資者完全不理會比率,或是僅使用小部分比率;相反地,多不勝數的分析帶來的卻是糟糕的投資成效。比率非萬能!它們只是眾多投資分析工具中的其中之一! 為了顧及完整性,本書包含了大部分投資者會接觸到的投資比率,但不代表這些比率都適合散戶使用。許多比率都可以因情況不同而有不同的解釋,因此,在分析時不能僅用單一比率就驟下定論。 最後,請務必謹記在心:一家好公司不一定就是好的投資標的。 你認為將會締造優於市場表現的公司, 就是好的投資標的! 一

個好的投資標的可能是經營不善的公司。如果你認為這家公司的績效將會比市場評價來得傑出,它就是一個好的投資! 每個投資者都必須擬定適合自己的投資策略,你可以從下列的問題來思考: .我要投資什麼樣的產業? .我主要期待的是股利收入還是資本利得? .我要花多少時間關心投資標的的變化? .我願意承擔多少風險?我可以如何分散風險? .我追求的是長期成長還是短期收益? 上面列出的問題沒有標準答案,投資者必須依照自身的環境、能力及財務狀況來擬定投資策略。 雖然會計比率可以幫助你找出屬於自己的投資策略,但它們僅是組成答案的一部分。 1.1每股盈餘Earnings Per

Share (EPS)比率的基本資訊與計算定義每股盈餘=淨利÷流通在外股數淨利(net profit)等於企業利潤扣除利息、稅賦、少數股東權益後,還未發放普通股東股利之前的金額。簡單來說,淨利就是持有普通股的投資人在該年度公司獲利中所享有的部分。如果公司在會計期間承受了虧損,計算出的每股盈餘就會是負數。利息(interest)包含所有形式的貸款利息、特別股股利以及其他形式的借款或債務股本所產生的利息。稅賦(tax)指的是公司根據當期利潤所應支付的營業所得稅。根據稅法,部分稅額可能在隔年才需支付。但在會計原則中,不論實際支付日期為何,稅賦應於當期認列,因為這些不屬於公司錢終究還是要付出去。少數

股東權益(minority interests)代表其他投資者在公司的子公司中持有的股份。假設你持有公司A的股份,而公司A又持有公司B的90%股份,B公司就是A公司的子公司。然而B公司中仍有10%的股份並非由你的公司擁有,這10%就是所謂的少數股東權益,列出在資產負債表裡。流通在外股數(number of shares)是該會計年度流通在外之普通股股數的加權平均值(weighted average),和主管機關核准發行股數無關。假設一家公司在會計年度的前兩個月之流通在外股數為100萬股,而往後的十個月每個月的流通在外股數均為110萬股,則股數加權平均值為:100萬×2個月=200萬110萬×1

0個月=1,100萬200萬+1,100萬=1,300萬因此我們可以計算出:加權平均=1,300萬÷12個月=108.3萬事實上,該公司在這一年中沒有任何一個時間點的流通在外股數是108.3萬。從前面的假設我們知道:前兩個月及後十個月的獲利分別來自所發行流通的100萬股及110萬股。加權平均值將獲利平均分配於整個會計年度,以得出每股所賺取之利潤的近似值。造成流通在外股數計算複雜化的原因上述的例子是公司在一年間因股票發行、認購權發行或金融工具的轉換而額外發行新股,使得流通在外股數增加。流通在外股數也有可能會變少,股數加權平均法也適用於流通在外股數因公司買回而減少的狀況。股價因為股票股利、股票分割

或股票合併而產生變動時,所使用的流通在外股數計算方法相較於前述情形更為複雜。舉例來說,某公司的流通在外股數為200萬股,每股價值48鎊,當公司決定要分割股份至2,000萬股,因總股本不變,每股價值變為4.8鎊。這個時候必須將整個會計年度的流通在外股數視為2,000萬股,以此為基礎來計算每股盈餘1。即使股票股利、股票分割或股票合併等事件發生於資產負債表結帳日之後,上述方法依然適用。以資產負債表上所示的日期計算的每股盈餘,使用的是截至當日為止的流通在外股數;但隨著後續的財務報表揭露,每股盈餘將跟著上述狀況所產生的流通在外股數增減而有所變化。

董事會結構、公司治理與公司價值之研究

為了解決新興股利發放日 的問題,作者楊淑宜 這樣論述:

摘要本研究主要探討董事會結構、公司治理與公司價值之關聯,以2017年至2019年臺灣證券交易所公司治理評鑑結果前5%之上市公司及對照KY樣本公司為研究樣本,共計191家樣本公司。實證結果顯示獨立董事比例、控制權偏離程度對公司價值具有顯著正相關;董監事質押比例、股東權益報酬率對公司價值呈顯著負相關;董事會結構、公司治理與公司價值呈顯著正相關。

想知道新興股利發放日更多一定要看下面主題

新興股利發放日的網路口碑排行榜

-

#1.電子交易聲明 - 統一綜合證券

股票過戶 · 質權異動 · 股票掛失 · 留存印鑑變更 · 股利領取 · 其他股務作業. 申報專區. 內部人專區. 認股作業 ... 營業時間. 客服專線(營業日8:00~20:00). 於 www.pscnet.com.tw -

#2.經營企業「不賺錢是罪惡」 大同發不發得出股利?董座盧明光 ...

怎麼讓投資人,對這家20年沒發股利的公司重拾信心?始終是外界高度關注的焦點。 本月10日,接任大同董事長近1年的盧明光,在「台灣併購與私募股權 ... 於 www.businesstoday.com.tw -

#3.正德(2641) vs 新興(2605) | Fugle富果

【公告】正德董事會決議投資子公司New Lucky Lines S.A.. 中央社 05/26. 【公告】正德訂定配息基準日及現金股利發放 ... 於 www.fugle.tw -

#4.新興(2605) 除權除息財報分析- HiStock嗨投資理財社群

新興 (2605), 2022年, 111年, 除權日, 除息日, 除權息前股價, 配股, 配息,股票股利, ... 股票股利(除權):發放股票股利10元,當股東持有一股時,可被分配到一股股票。 於 histock.tw -

#5.除權除息表-011

日期 股票名稱 現金股利 現金股利發放日 2022/07/04 1231聯華食 1.5 2022/08/05 2022/07/04 1452宏益 2 2022/08/05 2022/07/04 1595川寶 2 2022/07/29 於 newjust.masterlink.com.tw -

#6.2605新興新聞股價營收財報及個股股利發放|台股|Anue鉅亨網

除權息日 除權息前股價 現金股利 (元/股) 現金殖利率 股票股利 (元/百股) 無償配股率 現增... 2021/07/21 41.35 0.5000 1.21% ‑‑ 0.000 0.000 2020/07/08 15.85 0.5000 3.15% ‑‑ 0.000 0.000 2019/09/20 17.20 0.2000 1.16% 0.3000 0.000 0.000 於 invest.cnyes.com -

#7.除權除息表

00687B 國泰20年美債 2022/04/20 0.26 2022/05/24 00694B 富邦美債1‑3 2022/04/20 0.11 2022/05/24 00695B 富邦美債7‑10 2022/04/20 0.08 2022/05/24 00696B 富邦美債20年 2022/04/20 0.25 2022/05/24 於 etrade168.osc.com.tw -

#8.台積電等股利挹注,國發基金估今年獲利破200 億 - 財經新報

行政院國家發展基金為推動產業投資的主要平台,今年第一季季報揭露,直接投資組合中,新興重要事業計67家,其中已上市、櫃達32家,合計投資金額為新台幣 ... 於 finance.technews.tw -

#9.台積電等股利挹注國發基金估今年獲利破200 億 - 芋傳媒

行政院國家發展基金為推動產業投資的主要平台,今年第1季季報揭露,直接投資組合中,新興重要事業計67 家,其中已上市、櫃達32 家,合計投資金額為新台幣 ... 於 taronews.tw -

#10.董事會訂定除息交易日110年7月21日

董事會、股東會決議或公司決定日期:110/07/06 2.除權、息類別(請填入「除權」、「除息」或「除權息」):除息3.發放股利種類及金額:每股配發現金股利0.5元4. 於 www.snc.com.tw -

#11.除息交易日基準日最後過戶日?一堆日到底什麼意思? - YouTube

Q網友提問:股票除了除息日還有一堆什麼基準日、最後過戶日,這些到底是什麼意思?🅰️FQ&A是一個快問快答 ... 算出自己的 股利 !3種定存股挑選方法! 於 www.youtube.com -

#12.我靠交易賺大錢 - Google 圖書結果

... 享有定期發放的股利;但短線交易者不會指望這個,如果是在股息發放日持有空倉, ... 力求發展的公司和新興企業總是在找投資人,而市場一旦大幅震盪,政府就說是交易者 ... 於 books.google.com.tw -

#13.《財訊》605期-超跌良機 大膽存股: 經濟冰風暴罩頂 必學6招打敗股災

... 2019年底公司(代號) 2019 現金股利現金股利殖利率合併營收成長現金殖利率 4/10收盤價現金股利現金股利發放率負債比(%) (元) (%) (%)電力股蔚為新興存股標的(%)大統 ... 於 books.google.com.tw -

#14.除權除息預告表 - 台灣證券交易所

除權除息日期 股票代號 名稱 除權息 無償配股率 現金增資配股率 現金增資認購... 111年07月18日 0050 元大台灣50 息 0.00000000 0.00000000 0.00000000 111年07月18日 006203 元大MSCI台灣 息 0.00000000 0.00000000 0.00000000 111年07月18日 006208 富邦台50 息 0.00000000 0.00000000 0.00000000 於 www.twse.com.tw -

#15.陽明今除息殖利率逾20% 股東衝破40萬 - 工商時報

陽明海運今(27)日除息交易是台股重頭戲,受到消息面衝擊,股價跌深後,現金殖利率飆上20.34%, ... 陽明總股息698.4億,發放日為7月29日。 於 ctee.com.tw -

#16.歷年股利政策及除權息一覽表- 台股- 新興(2605)

除權息年度, 所屬年度, 現金股利(元), 股票股利(股), 股利合計. 股利, 除息日, 發放日, 除息前股價, 填息天數, 股利, 除權日, 除權前股價, 填權天數 ... 於 www.wantgoo.com -

#17.0050配息發放日知識摘要第1頁共計20項_台灣大紅頁網

現金股利12檔股票型ETF下週除息預估配息一次看59元、00830配2 本基金非投資 ... 發放年度股利所屬盈餘期間股東會日期除息日程除權日程股東股利(元/股) ... 於 autoescuelalaureano.es -

#18.新興(2605)2021年股利為1.0元;最新現金股利殖利率為5.21%

公告日 現金股利 除息日 現金股利發放日 填息花費日數 股票股利 除權日 2022‑03‑15 1.0 尚未公布 尚未公布 無 0.0 無 2021‑03‑23 0.5 2021‑07‑21 2021‑08‑18 9 0.0 無 2020‑03‑27 0.5 2020‑07‑08 2020‑08‑05 50 0.0 無 於 statementdog.com -

#19.(2605)新興- 歷年股利/股息分配一覽表

2605 新興. 資料日期:(2022/06/24). 股利一般有兩種支付方式:現金股利(股息)、股票股利(股利)。現金股利又稱「股息」或「配息」,是指股份公司向股東支付現金。 於 www.stockinfo.tw -

#20.台積電等股利挹注國發基金估今年獲利破200億 - Tvbs新聞

... 加上投資的其他公司獲利亮眼,拉高股利發放水準,國發基金樂觀期待, ... 的主要平台,今年第1季季報揭露,直接投資組合中,新興重要事業計67家, ... 於 news.tvbs.com.tw -

#21.新興訂721為除息交易日,預計現金股利發放日818 ... - iDataTW

安心吃豬豬,2021年7月6日— 新興訂7/21為除息交易日,預計現金股利發放日8/18 · 1.董事會、股東會決議或公司決定日期:110/07/06 · 2. 於 safety.idatatw.com -

#22.新興基本資料

新興 航運股份有限公司. 營利事業統一編號. 11812103 ... 現金股利(每股配發):1.0 元 ... 停止過戶期間. 股款繳納憑證上市(櫃)日. 新股權利證書上市(櫃)日. 發放日. 於 ecorp.chinatrust.com.tw -

#23.【公告】新興董事會訂定除息交易日110年7月21日 - 奇摩股市

2021年7月5日 — 主旨:董事會訂定除息交易日110年7月21日,配息基準日7月27日,發放日為8月18日。 ... 9.其他應敘明事項:現金股利發放日預計為110年8月18日。 於 tw.stock.yahoo.com -

#24.新興訂7/8為除息交易日,現金股利發放日預計為8/5 - 玉山證券

新興 訂7/8為除息交易日,現金股利發放日預計為8/5 · 1.董事會、股東會決議或公司決定日期:109/06/19 · 2.除權、息類別(請填入「除權」、「除息」或「除權息 ... 於 m.esunsec.com.tw -

#25.本基金之配息來源可能為收益平準金 - 國泰投信ETF專區

(含息), 除息交易日, 配息發放日, 配息頻率. 00878, 國泰台灣ESG永續高股息ETF基金(本基金之配息來源可能為收益平準金), 新台幣, 2022/04, 0.32, 1.80%, 7.19%, -4.26% ... 於 www.cathaysite.com.tw -

#26.欣興股利發放日2021、新興股利、聯電股利在PTT/mobile01 ...

欣興股利發放日2021在PTT/mobile01評價與討論, 提供新興股利、聯電股利、南電股利就來美股台股投資觀測站,有最完整欣興股利發放日2021體驗分享訊息. 於 stock.reviewiki.com -

#27.配息- 搜尋 - 旺得富理財網

據台灣證券交易所資訊,27日共計有陽明等12檔股票除息交易,陽明單一檔就占加權股價指數約22.65點。陽明總股息698.4億,發放日為7月29日。 (上銀科技董事長卓文恒27日 ... 於 wantrich.chinatimes.com -

#28.國泰永續高股息將除息11月15日為參與配息最後申購日 - 聯合報

國泰永續高股息ETF(00878) 將迎來2021年第四次配息,第一階段公告,預估配息金額每單位發放0.28元現金股利,... 於 udn.com -

#29.「境內外非投資等級債券基金」及「新興市場債券基金」宣導專區

債券型基金多數會採取每月配息或每季配息,因此在預定發放日之前,基金自投資標的債券所領到的利息收入,會先計入基金的資產規模之中,等到基金除息時,再將利息配發給 ... 於 www.sitca.org.tw -

#30.2605 股利

新興 (2605.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 2605 新興資料日期: (2022/06/14) 股利 ... 於 3peas.de -

#31.台積電等股利挹注國發基金估今年獲利破200億| 產經 - 中央社

國發基金執行秘書蘇來守表示,台積電發放的現金股利持續是國發基金重要 ... 億元;另外,協助新創事業紓困融資加碼方案,截至5月10日,累計提供957家 ... 於 www.cna.com.tw -

#32.台積電股價殺不停,國發基金還好嗎?官員樂觀期待今年獲利

台積電發放的現金股利持續是國發基金重要獲利來源。 ... 基金為推動產業投資的主要平台,今年第1季季報揭露,直接投資組合中,新興重要事業計67家, ... 於 www.storm.mg -

#33.新興(2605) 董事會訂定現金股利除息交易日101年8月9日

新興 (2605) 董事會訂定現金股利除息交易日101年8月9日,配息基準日8月15日,發放日8月5日。() 於 finance.ettoday.net -

#34.個股重大行事曆-2605

新興 (2605)重大行事曆. 股東會, 除息日, 除權日, 現增除權日, 減資. 日期, 111/06/10. 最後過戶日, 111/04/11 ... 息值/權值/現增股數/減資比率(%), 1. 現金股利發放日 ... 於 fubon-ebrokerdj.fbs.com.tw -

#35.施羅德台灣- 投信基金- 投信配息紀錄 - Schroders

... 施羅德2022到期新興市場優勢主權債券基金(本基金有相當比重投資於非投資等級之高 ... 所配發之股票股利,因基金持有之投資標的股利發放日期不一,可能將出現當期配 ... 於 www.schroders.com -

#36.股利發放率持續提升日股後市可期 - Smart自學網

實際上,日本一流企業早已布局全球,將生產線外移。全球布局不僅能降低匯率風險、企業生產成本,還可藉由開發當地市場享受新興市場消費快速擴張所帶來的 ... 於 smart.businessweekly.com.tw -

#37.台積電等股利挹注國發基金估今年獲利破200億

【新唐人亞太台2022 年07 月04 日訊】台積電股價續破底,作為原始股東的國 ... 國發基金執行秘書蘇來守表示,台積電發放的現金股利持續是國發基金重要 ... 於 www.ntdtv.com.tw -

#38.中信低碳新興債00884B公開資料_基本分析 - 富聯網

提供最即時、最完整的台股中信低碳新興債00884B基本分析,基本資料,基本資料,財經專家讓您一分鐘看 ... 發放年度, 股利年度, 配息基準日, 除息日, 現金股利, 股利發放日 ... 於 ww2.money-link.com.tw -

#39.新興2605

新興 (2605)21日衝刺前高和30元整數關卡,在買盤給力下,中場直奔漲停,雖然未鎖 ... 建議:成熟型公司的股利發放率通常較高;成長型公司需要把錢再投資,故股利發放 ... 於 igfvt.ch -

#40.(2605) 新興歷年股利/股息分配一覽表- Goodinfo!台灣股市資訊網

(2605) 新興歷年股票股利,現金股利,董監酬勞,員工紅利分派一覽表. ... *「股利發放年度」係指股利發放給股東的年度,以除權息日期為年度依據,若未發布除權息日期,則 ... 於 goodinfo.tw -

#41.2605新興- 股利狀況- 基本資料- 個股資訊- PChome Online 股市

股利年度 除息日期 現金股利; (元) 盈餘配股 公積配股 合計 股利合計; (元) 除權前股本; (百... 2021 ‑ 1 0.0000 0.0000 0 1 0 2020 2021‑07‑21 0.5 0.0000 0.0000 0 0.5 5,854 2019 2020‑07‑08 0.5 0.0000 0.0000 0 0.5 5,854 於 pchome.megatime.com.tw -

#42.【小資投資教室】今年股利多少?現金股息何時領?存股族必知 ...

除權息是什麼?【除權息日期】3特點! 【股利發放日】超過2萬元要額外扣稅。 除權息相關資訊哪裡找?三竹股市APP教學示範! 於 dreamcatcafe.com -

#43.新興的股價

2605新興股票的9個亮點與1個風險,航運產業,最新股價28.85元| 財報狗股票. ... 外資持股、股利發放、財報分析、營收、eps、公告、相關新聞等資訊。 於 arevalo-bleuse.fr -

#44.【除權除息EP 3】 7月底前你要看的除息股,錯過就來不及啦!!!

我們可以從投資心態來說明,除息就是公司發放現金股利給股東的行為,簡單來說就是給你現金,就如同銀行的定期存款一樣,每年固定時間來領取利息,再 ... 於 www.sinotrade.com.tw -

#45.股票股利掛零怎麼辦? 聯邦投信:新興債、高收益債靚 - 自由財經

記者張慧雯/台北報導〕新冠肺炎疫情造成產業前景不明,截至6月15日止,全台上市櫃公司已有24家公司股利掛零。聯邦投信指出,投資人無法透過企業發放 ... 於 ec.ltn.com.tw -

#46.豐藝股利 - Hmia

TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 6189 豐藝歷年股利政策一覽表股利 ... 於 hmia.it -

#47.[情報] 2002 中鋼公告除息基準日(7/26 | PTT 熱門文章Hito

董事會、股東會決議或公司決定日期:111/07/042. ... 發放股利種類及金額: 普通股:每股配發現金股利3.1元,總計48,778,069,091元 特別 ... 亞洲新興市場大規模外資出走. 於 ptthito.com -

#48.神通電腦股份有限公司

董事會、股東會決議或公司決定日期:110/07/27; 除權、息類別(請填入「除權」、「除息」或「除權息」):除權息; 發放股利種類及金額:. 現金股利每股配發1.2元(每仟 ... 於 www.mitachc.com.tw -

#49.【除息】國泰永續高股息(00878)與中信小資高價30(00894)配 ...

預計除息日為2/22,股利發放日為3/28,想要領息的朋友必須於2/22前買進才有配息的資格囉! 圖源:雅虎股市 圖源:國泰投信. 看一下00878的十大成份主要 ... 於 www.potatomedia.co -

#50.收益分配- 配息資訊- 永豐投信ETF - SinoPac SITC

發放日, 2021/11/17 ... 基金, 永豐新興市場企業債券基金(人民幣-月配) ... 近12個月內由本金支付之股利及支付基金行政管理費用之相關資料揭露於經理公司網站,提供 ... 於 sitc.sinopac.com -

#51.第10 章股利政策

有「除息」的必要? Ans:. (1) 台灣的企業每年在召開董事會時,會宣告股利的發放日及登記 ... 於 dstm.ntou.edu.tw -

#52.復華證券投資信託股份有限公司復華新興市場企業債券ETF 證券 ...

主旨:公告108 年第二季度復華新興市場企業債券ETF 證券投資信託基金(以下稱本基金)實際配發金. 額。 公告事項: ... 六、收益分配發放日:108 年06 月20 日。 於 www.fhtrust.com.tw -

#53.新興股利發放日-在PTT/MOBILE01上汽車保養配件評價分析

2022新興股利發放日討論推薦,在PTT/MOBILE01汽車相關資訊,找新興航運除權息,新興航運2021,新興航運新聞在YouTube影片與社群(Facebook/IG)熱門討論內容就來最清楚的 ... 於 car.gotokeyword.com -

#54.[情報] 2002 中鋼公告除息基準日(7/26 - stock

董事會、股東會決議或公司決定日期:111/07/04 2.除權、息類別(請填入「除權」、「除息」或「除權息」):除息3.發放股利種類及金額: 普通股:每股配發 ... 於 pttcareer.com -

#55.高端疫苗將申請WHO緊急使用授權,三期試驗已達解盲條件

中央社)高端疫苗今(30)日股東會通過每股配發5元股票股利。 ... 配合上述規劃,高端今年發放股票股利以保留帳上現金,並發行可轉換公司債與辦理現金 ... 於 www.thenewslens.com -

#56.CNN主播教你 老外最常用的英文單字 [有聲版]: 五大秘技,讓你CNN新聞單字過目不忘;新聞英語/英語聽力/英文單字

股利 將於九月廿四日發放。 for survival ever since Viacom spun off the company in 2004. They had to pay Viacom shareholders a $5-a-share dividend and racked ... 於 books.google.com.tw -

#57.除權除息表-依日期 - 日盛證券

股票名稱 除息日 盈餘發放 公積發放 小計 股利發放日 盈餘配股 公積配股 小計 1231聯華食 2022/07/04 1.5 0 1.5 111/08/05 1.1 0 1.1 1452宏益 2022/07/04 2 0 2 111/08/05 0 0 0 1595川寶 2022/07/04 2 0 2 111/07/29 0 0 0 於 jsjustweb.jihsun.com.tw -

#58.配息時間表 - 中國信託投信

配息月份, 評價日, 基準日, 除息日, 發放日 ... 且因現金股利之配發時間及金額將視個別企業而定,基金係依所投資標的之除息基準日認列股利收入,並於每月終了後,依帳 ... 於 www.ctbcinvestments.com.tw -

#59.新興股價

新興 (2605.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 新興(2605) 股價淨值比, 收盤價, ... 於 hartan.com.pl -

#60.自訂配息查詢區間 - 富邦投信

配息年月, 配息幣別, 配息頻率, 每單位分配金額(元), 當次配息率(%), 年化配息率(%), 收益分配評價日, 收益分配除息日, 收益分配發放日. 於 www.fubon.com -

#61.新興除權息

其他應敘明事項:現金股利發放日歷年股利政策及除權息一覽表- 台股| 玩股網. 成交量僅含一般交易、盤後定價交易. 前往我的庫存股. 年度. 於 platform-barber.fr -

#62.新興訂7/21為除息交易日,預計現金股利發放日8/18

1.董事會、股東會決議或公司決定日期:110/07/06 · 2.除權、息類別(請填入「除權」、「除息」或「除權息」):除息 · 3.發放股利種類及金額:每股配發現金股利 ... 於 www.moneydj.com -

#63.配息日期查詢|富蘭克林‧國民的基金

發放日. 2022/01/12. Next. 富蘭克林華美全球投資級債券基金; 富蘭克林華美富蘭克林全球債券組合基金; 富蘭克林華美新興國家固定收益基金; 富蘭克林華美新興趨勢傘型 ... 於 www.franklin.com.tw -

#64.股票停止過戶及股利發放問答集 - StockTime 雲端股務管理系統

答:公司發放股票股利或現金股利時,應將發放之日期、地點,分別通知各記名股東,另外應向金融監督管理委員會指定之臺灣證券交易所公開資訊觀測站進行傳輸 ... 於 www.stocktime.com.tw