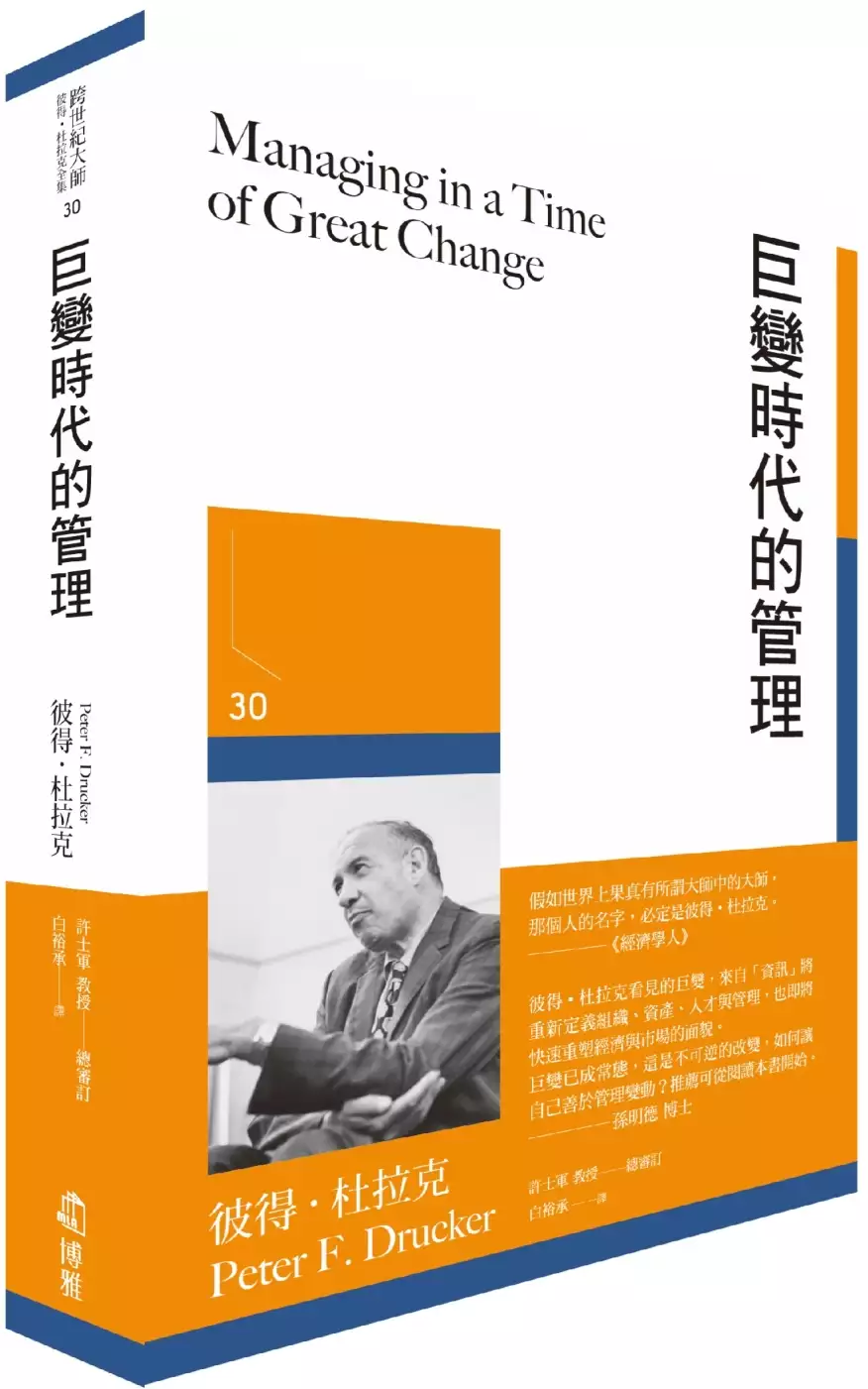

易課的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦黃振國寫的 房地合一稅申報.節稅規劃一手掌握(三版) 和彼得‧杜拉克的 巨變時代的管理都 可以從中找到所需的評價。

另外網站易课安卓版v2.4.2-pc6手机下载也說明:易课,易课app是一款利用手机控制电脑,实现鼠标控制、文档演示、视频教学、摄像头直播、微课制作、移动展台、远程画板、聚光灯等功能,是现代课堂的得力助手。易课 ...

這兩本書分別來自永然 和博雅所出版 。

國立臺北商業大學 創意設計與經營研究所 溫明輝所指導 吳金燕的 金融軟體使用者介面設計對於投資者決策行為之影響 (2021),提出易課關鍵因素是什麼,來自於股票處置決策、金融軟體、數值型介面、圖像型介面、趨勢型介面。

而第二篇論文逢甲大學 財稅學系 黃瓊如、何艷宏所指導 程孟竹的 台灣電子商務營業稅課徵之探討 (2021),提出因為有 營業稅、電子商務、BEPS報告的重點而找出了 易課的解答。

最後網站群聯董座遭判刑及易科罰金將提起上訴,公司營運未受影響則補充:【財訊快報/記者李純君報導】NAND控制晶片大廠群聯(8299)董座潘健成,因105年事件經新竹法院終結宣判,其中有關使公務員登載不實的部分, ...

房地合一稅申報.節稅規劃一手掌握(三版)

為了解決易課 的問題,作者黃振國 這樣論述:

要搞定房地合一新制,首先要搞定申報書!但怎麼填?怎麼看?節稅奧秘為何?本書按個人房地交易所得稅之一般實例、自住房地優惠、重購案件、非自願因素交易、交易自建或合建房屋五類例舉填寫範例,先就各欄位說明填寫要領,再舉案例示範如何填寫實際申報書,並輔以節稅要領說明。本書就是面對房地合一新制的最佳利器,申報、節稅規劃全盤掌握!

易課進入發燒排行的影片

動画No.486

【チャンネル登録はコチラからお願いします☆】

https://www.youtube.com/c/hirotax?sub_confirmation=1

☆適格請求書発行事業者の登録申請書(国税庁サイト)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/pdf/0020009-098_04.pdf

☆適格請求書発行事業者の登録申請データ作成マニュアル・e-TaxソフトWEB版ver(国税庁サイト)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/invoice_shinei08.pdf

☆税理士YouTuberの事務所で働きたいという方を大募集中!

https://www.youtube.com/watch?v=R3vFD0jf8yU&t=10s

https://www.hiro-tax.com/recruit/

☆VOICYパーソナリティとしても活動中!

https://voicy.jp/channel/1773

☆初の著書『日本一わかりやすい ひとり社長の節税 〜税理士YouTuberが“本音"で教える〜 』絶賛発売中!

https://a.r10.to/hl8ucT

☆オンラインサロン『~お金とYouTubeの学校~ 税理士YouTuberサロン!!』

https://community.camp-fire.jp/projects/view/242359

※月額3,980円で税金や起業、副業YouTube等について最新情報が得られます。月2回会員限定のオンラインセミナー等も開催。

☆チャンネルメンバーシップのご案内(バッジ会員:月額190円でバッジがもらえてYouTubeライブのアーカイブが閲覧可能です。)

https://www.youtube.com/channel/UC1nVq5-LTEdUVmr5FLfkd7A/join

☆ヒロ税理士監修の『まんがで分かる フリーランスお金の教科書』発売中!

https://a.r10.to/hynijs

☆サブチャンネル

『ピロ社長のステキな日常』

https://www.youtube.com/channel/UCgV01eBuYNiEbSWHX9KIknA?view_as=subscriber

☆税理士YouTuber公式Twitter(おトクな税金情報、経営に関する豆知識等) https://twitter.com/hirotax

(目次)

00:00 本日のテーマのご紹介

01:32 結論

03:17 インボイス方式がスタートしたらどうなるの?

07:25 インボイス登録すべき人・しなくてもいい人

10:34 インボイス番号登録手続きの方法について解説します!

20:18 まとめ

END10秒の一言コメントあり☆

【動画内でご紹介した過去動画】

〇消費税インボイス方式対策として今からやっておくべき3つのことをお話します。【簡易課税で税負担1/2に!?】

https://www.youtube.com/watch?v=E0lOsLfj1T0&t=1123s

【コチラも是非ご参考下さい】

〇なぜ年収2,000万円以上給料を取らない社長が多いのか?【法人成り後の役員報酬と節税】

https://www.youtube.com/watch?v=2FNOuiipf_Q&t=315s

〇年収1,000万円のサラリーマンと自営業。手取りは同じ?どれだけ生活水準違うのか?https://www.youtube.com/watch?v=R_ds81Pt0p0&t=58s

〇これは経費で落ちません!【経費って何?節税と脱税の境界線とは?】

https://www.youtube.com/watch?v=EOjAhChBWB8&t=92s

〇チャンネル登録者3万人超の税理士YouTuberがアドセンス収益報告とYouTubeの未来について語ってみた!【YouTubeって儲かるの?入門編(完全保存版)】

https://www.youtube.com/watch?v=vjEeYQhdpjo&t=2120s

※リンク先の商品購入に伴うアフィリエイト報酬は、動画制作経費に充てさせて頂きます。

#税理士YouTuber #インボイス制度 #消費税

金融軟體使用者介面設計對於投資者決策行為之影響

為了解決易課 的問題,作者吳金燕 這樣論述:

臺灣股市近年來非常活絡,市場成交金額雖不是全球主要股市,但股市波動卻十分劇烈,大多數的投資散戶,常會因金融軟體介面顯示的不同,而會有不同的投資決策。本研究針對台灣地區股市散戶投資人使用市場上金融軟體,提出不同的介面顯示效果,包含金融軟體介面顯示以傳統數值、數值加圖像以及數值加趨勢的差異,以不同的研究情境,包含單股與雙股,來檢驗投資人對於金融軟體的介面呈現的差異,會不會對其投資決策產生影響。本研究透過問卷調查進行實驗法,讓投資人根據問卷的題項,所呈現不同金融軟體介面顯示,在不同的投資情境,進行作答。期望本研究結果能提供給投資者參考,考慮不同金融軟體介面顯示所帶來決策影響,同時也給證劵公司開發金

融軟體介面顯示參考,藉由金融軟體介面顯示,提升投資人的投資信心。本研究透過證劵公司營業單位協助,以及研究者個人關係,以臺灣股市投資人為研究標的,收集問卷樣本資料,在2021年9月到10月期間,總共收集有效問卷255份,進行統計資料分析,主要分析方法為敘述性統計以及差異化分析,以SPSS 24.0為統計軟體。研究結果發現比較起傳統的數值型與趨勢型,圖像型的介面更能夠引起投資者的注意,圖像型介面對投資者的視覺刺激,的確會影響其投資決策。本研究建議在金融APP開發介面設計時,可以提供多種介面設計,給投資者選擇適合自己的介面,以符合投資者既定的投資策略,不會錯失投資時機。關鍵詞:股票處置決策、金融軟體

、數值型介面、圖像型介面、趨勢型介面

巨變時代的管理

為了解決易課 的問題,作者彼得‧杜拉克 這樣論述:

本書的出發點是探討主管的工作,也就是管理。在企管界已經發生的變化提出了這個問題:什麼是過去40 年來可行而自動被人們視為理所當然的種種假設、規則及實務做法,現在開始遭到質疑,甚至淘汰?本書接下來探討管理、經濟和社會方面一大根本改變帶來的影響,亦即資訊的出現成為企業主管的重要資源及公司組織的骨架。本書此部分的前提是這句老話:「你若不是工具的主人,就是它的僕人。」 企業主管必須學會什麼才能成為這項新工具的主人?接著,本書從主管的工作和組織的範疇,轉移到市場及世界經濟,其中有新的權力中心、新的成長市場、新的成長產業。本書最後一部分分析了社會及政府的改變,這大概是這個世紀的社會轉型中最

大的改變,政府既大獲成功,同時也徹底失敗。 這本書的目的,就是讓今天的企業主管可以領先這個不一樣的明天,事實上是使之成為他們的明天。 本書特色 本書中所有的內容,包括一開始和結尾的兩篇訪談,以及中間的25 個章節,雖然看似繁複多樣,但其實都有一個共同的主題,就是處理已經發生的不可逆的變化。因此,所針對的是企業主管可以(也必須)據以採取行動的種種變化。本書中所有的文章並不試圖預測未來,而是探討主管可以做、必須做的事,方能創造未來。

台灣電子商務營業稅課徵之探討

為了解決易課 的問題,作者程孟竹 這樣論述:

近年來數位經濟快速發展,商業模式的變化也十分迅速,在如何使無論是境內或境外電子商務皆能在台灣發展的前提下,政府負起保護國家之稅收來源,因此政府課徵營業稅之問題,成現今各國政府重要之議題。OECD在2013年提出「稅基侵蝕與利潤移轉報告」 (Base Erosion and Profit Shifting Project, BEPS),該報告被視為各國在課徵稅務時遵循之規範。而在發展數位經濟下,報告中BEPS行動方案1為電子商務課稅時可參考之方向。我國在2005年制定網路交易課稅規範,到2017年修改營業稅法,雖然在這方面已經解決不少問題,如透過稅籍登記之辦法,可清楚知道電子商務收入之狀況等,

以便進行課稅,但由於商業模式的演變,如何合理的課稅以及取得企業營運金流資料成重要之課題。本研究將提出現行課徵電子商務營業稅時,可能發生之困難,如Booking.com,因交易對象及營業場所之定義不同而造成不同之租稅負擔;針對Uber個案在如今課稅之狀態,並探討2012至2016年時課徵營業稅之最高行政法院2018年度判字第199號判決案之問題,最後針對新興虛實融合模式之松鼠AI等個案,分析我國課徵營業稅之問題,並提出因應之辦法。本研究結果可發現仍然有境外電商尚未完成稅籍登記,此結果恐使我國營業稅稅源流失,除此之外在Uber判決案中處理之模式,雖然該案為本國在課稅面之楷模,但本案後其他大型電商卻

無採用相同標準審視,著實可惜。最後以中國課稅模式探討之松鼠AI可發現在扣抵時如何劃分合理的支出,以及若營運模式收入判斷是否列入課稅面。我國政府須重新規範扣抵之範圍,並將費用合理的劃分,讓我國產業能夠順利的發展。

易課的網路口碑排行榜

-

#1.正修易課平台 - 靠北上班族

正修易課平台靠北上班族,因系統安全性考量,以及為符合新一代數位學習規範,108學年度起全校所有課程將會只開在...透過相互分享正修易課平台靠北心得,釋放心靈的交流 ... 於 ofdays.com -

#2.民進黨也針對支持者特性,發展出政黨獨特屬性的賄選模式

雙雙上訴結果,遭最高法院駁回,最後是以有罪定讞(都未易科、未緩刑,都需入監)。蔡能祥於發監前夕上吊自殺,本案並未查出幕後出資者,藍綠雙方陣營都不 ... 於 www.thenewslens.com -

#3.易课安卓版v2.4.2-pc6手机下载

易课,易课app是一款利用手机控制电脑,实现鼠标控制、文档演示、视频教学、摄像头直播、微课制作、移动展台、远程画板、聚光灯等功能,是现代课堂的得力助手。易课 ... 於 www.pc6.com -

#4.群聯董座遭判刑及易科罰金將提起上訴,公司營運未受影響

【財訊快報/記者李純君報導】NAND控制晶片大廠群聯(8299)董座潘健成,因105年事件經新竹法院終結宣判,其中有關使公務員登載不實的部分, ... 於 tw.stock.yahoo.com -

#5.觀策站》楊蕙如判刑六個月謝長廷呢?(葉慶元) - 海納百川

日前,台北地方法院認定楊蕙如是網軍「業主」,率網軍在網路上攻訐大阪辦事處,構成「侮辱公署罪」,判刑六個月,但得易科罰金十八萬元,楊蕙如雖然仍 ... 於 www.chinatimes.com -

#6.占卜易課程

本課程所使用的教材— 《超簡單的易經占卜》與六十四張「易經啟示卡」, 乃由張易老師自行設計,首創以圖像呈現卦象意涵。 課程介紹. 人生在世難免遇到需要抉擇 ... 於 www.bdb.tw -

#7.ee-class 易課數位學習平台3.0 | 集智學習科技官方網站

重要通知~ eeclass 1.0 系統原則上將於2021 年12 月停止維護! (詳細說明) ee-class 是一套以課程為基礎的翻轉教室/ mooc 學習平台除了作業、問卷、 測驗等基礎功能外 ... 於 www.cwisdom.tw -

#8.ee-class 易課平台: 首頁

本平台暫僅提供育英校內師生使用,謝謝. 開放課程. 109資訊科技C1-1 · 李春燕 • 1172 閱讀 ... 歡迎使用ee-class 易課平台 hot most!!! 公告期間: 2015-05-15 ~. 於 moocs.yuhing.edu.tw -

#9.易科罰金條件、方式解析!3重點助你用錢換自由! - 法律010

因此在易科罰金的條件上,依照刑法第41條規定1項本文規定,你需要:. 涉犯罪名的法定刑期最高沒有超過5年; 法官在這個刑度內判決6個月以下的宣告刑. 於 laws010.com -

#10.易课| 让海外学习变简单

易课 (Easyke.com)提供海外留学培优业务,服务于海外留学生(美国、加拿大、澳大利亚、英国、新西兰), 通过提供海外大学学术培优体系(选课指导、视频辅导、学术问答、 ... 於 www.easyke.com -

#11.系統首頁| 正修科技大學易課2.0數位學習平台

自110學年度起,教學平台將以單一平台:「易課2.0數位學習平台」供師長們教學使用. iLMS行動學習平台不再匯入新學期課程,僅保留舊課程資料供師長搬移. 2021-08-17. 於 eeclass.csu.edu.tw -

#12.常見問題(FAQ) ~ ee-class (易課教學平台) - 台灣數位學習科技

重要通知~ eeclass 1.0 系統原則上將於2021 年12 月停止維護! (詳細說明) ee-class 是一套以課程為基礎的翻轉教室/ mooc 學習平台除了作業、問卷、 測驗等基礎功能外 ... 於 tw.formosasoft.com -

#13.數罪併罰之易科罰金 - 第 C-233 頁 - Google 圖書結果

熙正常理由不履行社鲁努重勋,情简重大,或履行期闇届满仍未履行完者,放第二项之情形愿朝枫行原宣告刑或易科蜀金;放第三项之情形愿朝行原宣告刑。已歉絃之蜀金或已履行之 ... 於 books.google.com.tw -

#14.健行科技大學eclass易課平台: 首頁

線上課程~ 十分鐘學會EverCam · EverCam 線上手冊 · 軟體下載. 相關資源. 教材分享網~ www.camdemy.com · ee-class 易課系統 (mooc / 本網站). 於 eclass.uch.edu.tw -

#15.大仁科技大學新數位學習平台: 系統首頁

因應防疫授課方案(老師版); 因應防疫授課方案(學生版); 直錄播教室平台 · Zuvio下載使用說明 · 數位影音平台 · 育網開放教育平台 · 學聯網 · 線上教學 · 大仁磨課師 ... 於 eeclass.tajen.edu.tw -

#16.易课邦-一站式解决学校教务,知识,招生等管理

让教育变得如此简单. EDUCATION/ 易课邦与您一起探索教育的未来. 智能营销; 教务管理; 知识店铺; 高效 ... 於 www.yikebang.com.cn -

#17.幼華高中易課平台: 登入

儲存 取消. 幼華高中易課平台. 登入. 帳號或電子郵件. 密碼. 保持登入狀態. 登入. 登入. 忘記密碼. 儲存 取消. 於 eeclass.shvs.tp.edu.tw -

#19.年收8億「出庭變月收5萬」!連千毅認了:律師策略 - MSN

記者王家珩、孟國華/台北報導. 連千毅最近屢上新聞版面,今(17)日他因恐嚇男網友二審宣判定讞,需拘役60天,得易科罰金6萬元。 於 www.msn.com -

#20.易課2.0 - 正修科大板 | Dcard

易課 2.0. 正修科大. 10月3日15:45. 有人的eclass2.0可以進去的嗎? 想交個作業都不行學校的系統怎麼常常在出問題啊 . 19. ・回應34. 文章資訊. 於 www.dcard.tw -

#21.易數推論及應用的摘要 - Ewant

本課程將《易經的智慧》(偏向易理)及《易數邏輯》(偏向易數)融入在一起,斷卦時,可以一面玩數以決定事情的好壞、強弱,一面可以細究卦象、爻辭等 ... 於 www.ewant.org -

#22.月收5萬!連千毅:娜美給的零用錢曝將捐60萬給低收戶

網路直播主連千毅2018年間,因恐嚇買家,遭對方提出恐嚇告訴,一審判他拘役60日,得易科罰金6萬元,連千毅上訴二審,卻遭高雄高分院法官駁回全案定讞 ... 於 www.setn.com -

#23.易森語言Actions Language Online – 線上英文家教

線上一對一教學One On One Online Class · 全英授課環境English-Rich Environment · 專業日文線上課程Online Japanese Course · 系統化課程Systemic Pedagogy. 於 www.actions.com.tw -

#24.國立中央大學ee-class 易課平台: 登入

國立中央大學ee-class 易課平台. 本系統下架停用(109年8月1日起僅限查詢功能) 請改用「新ee-class系統」:https://ncueeclass.ncu.edu.tw/ (帳密與NCU portal相同). 於 eeclass.ncu.edu.tw -

#25.國立清華大學eeclass 數位學習平台: 系統首頁

Change your email & other info. 797d074e03d72f5b2939b1ee995f941c.gif; 設定課程助教/設定助教權限 797d074e03d72f5b2939b1ee995f941c.gif; 複製iLMS中的課程教材至 ... 於 eeclass.nthu.edu.tw -

#26.中華民國刑法§41-全國法規資料庫

犯最重本刑為五年以下有期徒刑以下之刑之罪,而受六月以下有期徒刑或拘役之宣告者,得以新臺幣一千元、二千元或三千元折算一日,易科罰金。但易科罰金,難收矯正之效或 ... 於 law.moj.gov.tw -

#27.易科罰金條件是什麼?與易服勞役、易服社會勞動有什麼不同?

依刑法第41條規定,易科罰金需符合兩個要件:. (一)犯最重本刑為5年以下有期徒刑以下之刑之罪:也就是所犯罪名的最 ... 於 richlylaw.com -

#28.系統首頁| 國立羅東高級中學

歡迎使用ee-class 易課平台. 使用系統的同時,敬請尊重與保護智慧財產權,切勿侵犯他人權益。 關於智慧財產權的相關資料請參考: 於 eeclass.ltsh.ilc.edu.tw -

#29.出庭裝窮月薪5萬? 連千毅說話了!「老婆給的零用錢」

網路直播主連千毅因恐嚇買家被判拘役60日,可易科罰金6萬元,但令人驚訝的是,平常在網路上「億來億去」的連千毅卻向法官說他每月收入只有5、6萬元, ... 於 tw.appledaily.com -

#30.有人用过易课吗,真的能提高GPA吗? - 知乎

用过易课的服务,GPA从2.0提升到3.5,不知道算不算是你说的有效果! 和大多数新生一样,拿到offer后,抱着信心满满的态度去UBC读本科,什么提前准备选课,提前熟悉课程 ... 於 www.zhihu.com -

#31.辱罵王炳忠是「狗兒子」挨告一審判館長拘役30日 - CTWANT

... 書及直播中,痛罵王是「狗兒子、共匪、賣國賊」等語,新北地院審理時,館長認罪,今依公然侮辱罪判處館長拘役30日,得易科罰金3萬元,仍可上訴。 於 www.ctwant.com -

#32.NTOU 易課平台: 首頁

2015-08-12. 1. EverCam - 數位教材、簡報與螢幕錄製軟體,歡迎下載試用 hot most!!! 2015-08-12. 2. 歡迎使用NTOU 易課平台 hot most!!! 最新課程. 於 mooc.ls.ntou.fms.tw -

#33.易小时课堂

LabVIEW 1分钟小技巧 212人已订阅 ¥ 12. LabVIEW初级教程 7233人已订阅 免费. LabVIEW中级教程 6097人已订阅 免费. LabVIEW高级教程 5755人已订阅 免费. 於 yixiaoshi.net -

#34.易课教育

易课 教育| 265 followers on LinkedIn. 让海外学习变简单| 2010年创立于加拿大多伦多的易课教育,致力于为国际学生提供系统的解决方案,以应对在美国、加拿大、 ... 於 ca.linkedin.com -

#35.228赴大溪慈湖陵寢潑紅漆獨派青年、大學生11人獲緩刑確定

... 均可易科罰金,至於侮辱墳墓、紀念碑部分因不構成侮辱,獲判無罪; ... 李嘉宇、羅宜各處拘役50日,均可易科罰金5萬元;莊承澔、郭潤庭、楊侒橙、 ... 於 news.ltn.com.tw -

#36.關西機場事件楊蕙如涉帶網路風向辱公署北院判6月徒刑 - 中央社

「卡神」楊蕙如(前)被台北地檢署依侮辱公署罪起訴,台北地方法院12日判處楊蕙如6個月徒刑,得易科罰金,可上訴。(中央社檔案照片) ... 於 www.cna.com.tw -

#37.1111進修網|免費課程、職場進修、證照課程、大學推廣課程 ...

1111進修網提供進修、課程、證照、補習、教育、在職進修、免費課程、職場進修、進修課程、證照課程、推廣教育課程、政府補助課程等課程,帶領你走向廣而深的知識領域、 ... 於 www.1111edu.com.tw -

#38.易课下载- 相似应用 - 豌豆荚

易课 截图预览. 小编点评. 为了更好的辅助教师教学。。。。 一款通过移动设备控制,实现鼠标控制、屏幕分享、文档演示、微课录制、移动展台等功能的教学辅助软件。 於 www.wandoujia.com -

#39.易學堂Easy to learn

易圖科技股份有限公司成立於2006年,為逢甲大學地理資訊系統研究中心之育成公司,不僅與學術研究單位合作,進行國科會提升產業技術及人才培育研究計畫之技術移轉; ... 於 easytolearn.tw -

#40.臺北市立大學ee-class 易課平台: 首頁

獎品:全家禮券面額200元,共計300張(依2校區學生數比例分配:博愛校區192張、天母校區108張)。 2.對象:調查期間,實質填寫任一門所修課程質性意見,且送出的學生。☆送出 ... 於 eeclass.utaipei.edu.tw -

#41.連山歸藏三易課學石印本周易江西真義堂珍藏版74頁現貨包郵

QAQ:【購買前請先閱讀】 1:本賣場商品均為全新品,均為實拍(部分商品為二手) 2:望各位大大水水多多捧場4:下單后10-15天到貨急件的朋友請私聊我5:大物件的商品麻煩 ... 於 shopee.tw -

#42.建國科大ee-class 數位學習系統: 系統首頁

網路教學期間由授課教師在每門課程之「原上課時間」進行線上教學授課,請老師要想辦法確認授課學生都知道如何上網學習。 2.採用同步(例如:Google Meet)和非 ... 於 eeclass.ctu.edu.tw -

#43.易课安卓下載,安卓版APK | 免費下載

易课 ,让海外学习变简单=== 易课,致力于为留学生提供系统的解决方案,以适应在美、加、澳等英语国家大学教育中的种种挑战,从而帮助学生提高并保持优秀的学术成绩, ... 於 m.apkpure.com -

#44.娜美妻每月只給5萬零用錢連千毅求饒沒年收8億 - NOWnews ...

網紅直播主連千毅,因恐嚇買家被判拘役60日,可易科罰金6萬元,向來主張自己年收入驚人,直播粉絲頁有8億價值的他,卻在法庭上自述月薪僅5、6萬元, ... 於 www.nownews.com -

#45.易课网_让教学更简单

提供全国中小学各版本教材的优质课视频,课件,教案,备课素材等资源下载。资源多、时效强、质量高,是中小学老师学生们的最佳选择,易课网让教学更高效! 於 www.ekw.cn -

#46.多易課後教學中心- Community

多易課後教學中心, profile picture. 多易課後教學中心is on Facebook. To connect with 多易課後教學中心, log in or create an account. 於 m.facebook.com -

#47.刑事訴訟法論 - 第 2 卷 - Google 圖書結果

第二條規定:「依刑法第四十一條易科罰金或第四十二條第二項易服勞役者,均就其原定數額提高為一百倍,折算一日;法律所定罰金數額未依本條例提高倍數或其處罰法條無罰金刑 ... 於 books.google.com.tw -

#48.館長敗訴!飆罵王炳忠「狗兒子」遭判拘役30天| 網紅

... 辱罵王炳忠,並怒斥「狗兒子、共匪、賣國賊」等被起訴,今(17)日新北地院審理後,認為館長已觸犯妨害名譽,今天判決拘役30天,可易科罰金3萬元。 於 newtalk.tw -

#49.易學網︱亞洲語言教學︱台北會議中心

廣東話教育中心精心規劃小班制廣東話課程,學習第二語言的新選擇,快速了解香港及華人潮流文化,充實自我增廣見聞,讓您用粵語暢遊香江不成問題! 團體班課程; 一對一課程 ... 於 ezlearn.tw -

#50.防疫不停學陪伴孩子在家安心學,均一x 學習吧ft.PaGamO

為幫助國內高中老師利用現有網路資源進行線上教學,並培養高中生自主學習能力,北一酷課師團隊發起統整式線上課程與均一教育平台聯手,結合臺北酷課雲、 ... 於 www.junyiacademy.org -

#51.被判緩刑或拘役、易科罰金會不會留下前科紀錄? - 臺南市政府 ...

被判緩刑或拘役、易科罰金會不會留下前科紀錄? 答. 一、按依刑法第47條規定,若受徒刑之執行完畢,或一部 之執行而赦免後,五年以內故意再犯有期徒刑以上之罪者,為 ... 於 www.tnpd.gov.tw -

#52.首頁

課程 介紹. 易學堂數位華語文. 突破傳統寫字方式的“新法”學中文,適合日校三年級以上學生80課單元學會1,000 ... 請點擊查看更多有關易學堂的介紹: www.easy321.com. 於 topyorklearning.com -

#53.Exyte Taiwan Co., Ltd._易科德室內裝修工程股份有限公司

公司位於新竹市。產業別:其他專業/科學及技術業。應徵Exyte Taiwan Co., Ltd._易科德室內裝修工程股份有限公司工作,請上104 人力銀行投遞履歷。 於 www.104.com.tw -

#54.「是誰逼死蘇啟誠?」蔡詩萍直呼怪怪的:假民意的網軍源頭只 ...

卡神楊蕙如及友人蔡福明涉嫌辱外交部駐大阪辦事處,台北地方法院12日以侮辱公署罪,判處2人各6月徒刑,得易科罰金、可上訴。對此,資深媒體人蔡詩萍 ... 於 www.storm.mg -

#55.易侕学院

最新动态 (易侕学员登陆后才能查看下载既往课程录像). 第255讲2021年11月16远程课《交互作用》陈常中; 第254讲2021年11月9远程课《一本道——重症肌无力》陈驰录像 ... 於 www.empowerstats.net -

#56.易課學習管理系統ee-class | 大塚資訊科技(股)公司| 數位教學 ...

ee-class 是一套以課程為基礎的翻轉教室/ mooc 學習平台除了作業、問卷、 測驗等基礎功能外,在這裡,教學可以有更好的呈現(影片測驗、重點整理、筆記、互動式隨堂測驗 ... 於 ge.eecloud.tw -

#57.中華醫大易課學習平台- 臺灣最好的醫事大學 - 中華醫事科技大學

中華醫大易課學習平台. ::: 中華醫事科技大學版權所有 本校隱私權政策 / 資訊安全政策 地址:717302台南市仁德區文華一街89號| 總機:06-2674567 | 校園安全緊急聯絡 ... 於 www.hwai.edu.tw -

#58.國立中正大學數位學習的蛻變 引領磨課師課程進入深耕大數據 ...

此外在課程應用面上,《易數邏輯》透過持續延伸發展教材,於校內逐步導入成為符合標準的遠距課程,並通過教育部數位學習課程認證;《易經的智慧》則成為 ... 於 udn.com -

#59.太易資訊推出老師免費大易課程 - iThome

而中文輸入本為學習電腦的重要環節,也因此,太易資訊針對在教育體系中佔重要地位的老師及未來老師開班授課。 此免費教育課程預計開五個班,每班人數為25人,上課時間 ... 於 www.ithome.com.tw -

#60.輔英科技大學- 數位學習平台: 系統首頁

歡迎使用ee-class 易課平台. 使用系統的同時,敬請尊重與保護智慧財產權,切勿侵犯他人權益。 關於智慧財產權的相關資料請參考: https://www.tipo.gov.tw/ct.asp? 於 eclass.fy.edu.tw -

#61.數位學習網 - 國立虎尾科技大學

版權聯絡單位:電算中心網路組E-Mail:[email protected],若您對本站資料之版權有疑慮,請與網路組聯絡。 於 www.nfu.edu.tw -

#62.易禧創意EC Design School | 藝術‧設計‧教學

認識易禧創意EC Design School !提供設計課程,專業養成國際設計師與創意人。 不論您未來想出國攻讀歐美設計名校、或是想開拓設計新藍海。易禧提供專業設計師養成教育 ... 於 www.ecgroup.com.tw -

#63.正修科技大學圖書資訊處-最新消息-遠距教學應用工具專區

使用本校易課2.0數位學習平台,由教師錄製課程教學影片,提供學生於線上學習。建議教師使用EverCam軟體進行課程影片錄製。 ☆EverCam錄製軟體操作教學. 1. 於 www.nwgest.org.tw -

#64.劉君祖【易經+繫辭】一次典藏| 耕心行動講堂.想聽就聽.無所不在

一次付費【典藏劉君祖】講易經268堂課+繫辭傳48堂課。終身無限期瀏覽點閱!等待100年才出現的易經大師!把世界首席【易經大師】劉君祖;請回家當你的 ... 於 www.pressplay.cc -

#65.嶺東科技大學ee-class 易課平台: 系統首頁

本平台的帳號、密碼之使用與本校LTU入口網站(Portal)、無線網路是為同一組帳號、密碼。 如同學在LTU入口網站更改密碼,那麼平台密碼就一同變更。 於 eeclass.ltu.edu.tw -

#66.釋字第662號解釋 - 司法院

刑法第41條第2項得易科罰金之數罪,定執行刑逾六月不得易科之規定違憲? 解釋文. 中華民國九十四年二月二日修正公布之現行刑法第 ... 於 cons.judicial.gov.tw -

#67.誘黑幫大哥孫女上床拍性愛影片裸照逼摩鐵嘿咻7次 - ETtoday

... 台北地院日前依加重強制性交等罪合併判刑11年6月,另依強制罪判刑6月得易科罰金18萬元,可上訴。(醫師,性侵,乘機性交,加重強制性交,黑幫) 於 www.ettoday.net -

#68.行動學習專區-易課2.0 - 正修科技大學圖書資訊處

易課 2.0 ... 通過A+等級無障礙網頁檢測, 另開新視窗. 正修科技大學圖資處高雄市鳥松區澄清路840號TEL:07-7358800# ... 於 120.118.228.134 -

#69.易經影音課程來了! | 易學網

目前已錄好的毛片除了現在推出的《周易基礎》完整系列之外,正在製作中的還有《梅花易》,以及讀經班大約20 幾卦的課程。未來將會錄製的還包括《清華簡》 ... 於 www.eee-learning.com -

#70.e课帮

e课帮是基于客户联络中心行业的在线学习平台. 於 www.eklearning.cn -

#71.易科罰金- 维基百科,自由的百科全书

易科罰金是用繳納金錢的方式代替原宣告的刑期的制度,是從剝奪自由的刑罰變換為繳錢(罰金)的處分方式。目的是救濟短期自由刑之流弊。 在臺灣,依《中華民國刑法》第 ... 於 zh.wikipedia.org -

#72.蔡正元掏空阿波羅2.8億元判刑3年6月

... 掏空阿波羅公司2.8億餘元,另故意遺漏會計事項,一審北院今(27日)依業務侵占罪判蔡正元3年6月徒刑;商業會計法部分判刑6月,得易科罰金。 於 www.epochtimes.com -

#73.老師專區 - 希望補習班汪飛白理化

老師專區 · 聯絡簿 · 課程資訊 · 高中課程 · 國中課程 · 題庫資源 · 榮譽榜 · 環境介紹. 陳易老師 ... 讓陳易藉由數學家的故事告訴你,. 於 www.ourhope.com.tw -

#74.易科- 教育百科

法律上指宣告的刑罰,因不適於執行,而改科他種刑罰,如罰金可改為勞役、徒刑,拘役可改為罰金,拘役、罰金可改為訓誡等。 於 pedia.cloud.edu.tw -

#75.易中文——50小时800汉字,汉语教学创奇迹! – 易中文 ...

加拿大易中文学校易中文夏令营开始招生啦 ... 易中文常年开设特色中文班、高效课后班、夏令营/冬令营/春令营、精品成人中文班、免费公开课,快来加入我们吧! 於 easymandarincanada.com -

#76.潑漆慈湖陵寢「惡性非重大」 11獨派青年二審判決出爐 - 鏡週刊

... 二審結果,考量11人犯案動機僅為表達個人政治性言論,並非私利、惡性尚非重大,且造成損害不大,依毀損罪判處李嘉宇、羅宜各處拘役50日,均可易科 ... 於 www.mirrormedia.mg -

#77.易學族課程網: 首頁

在線網絡學習公開課教程及課程,包含:哲學、文學、理學、工學、經濟、歷史、社會、國內大學、其他。 於 www.estu.com.tw -

#78.陽明工商ee-class 易課平台: 首頁

歡迎使用ee-class 易課平台 hot most!!! 公告期間: 2015-05-15 ~. 簡單直覺的線上教室設計+ 完整的學習記錄與分析,實現「因材施教」的教育夢想。 於 210.59.16.134 -

#79.「易科罰金」、「緩刑」與「良民證」的兩三事 - 資誠聯合 ...

所謂易科罰金,是指以金錢代替被告被判處的有期徒刑;白話來說,就是被告繳錢給國庫,就不用入獄服刑(以錢換自由)。然而,易科罰金的前提,必須被告所犯的罪並非重罪(非 ... 於 www.pwc.tw -

#80.正修e課平臺2.0

1、易課2.0平臺課程已轉換至109學年度第3學期,暑修課程已於7/1 進行匯入。 ... 正修科技大學易課2.0數位學習平臺課程分類及教材上網率登入繁體簡體English 登入課程 ... 於 www.zhewang.me