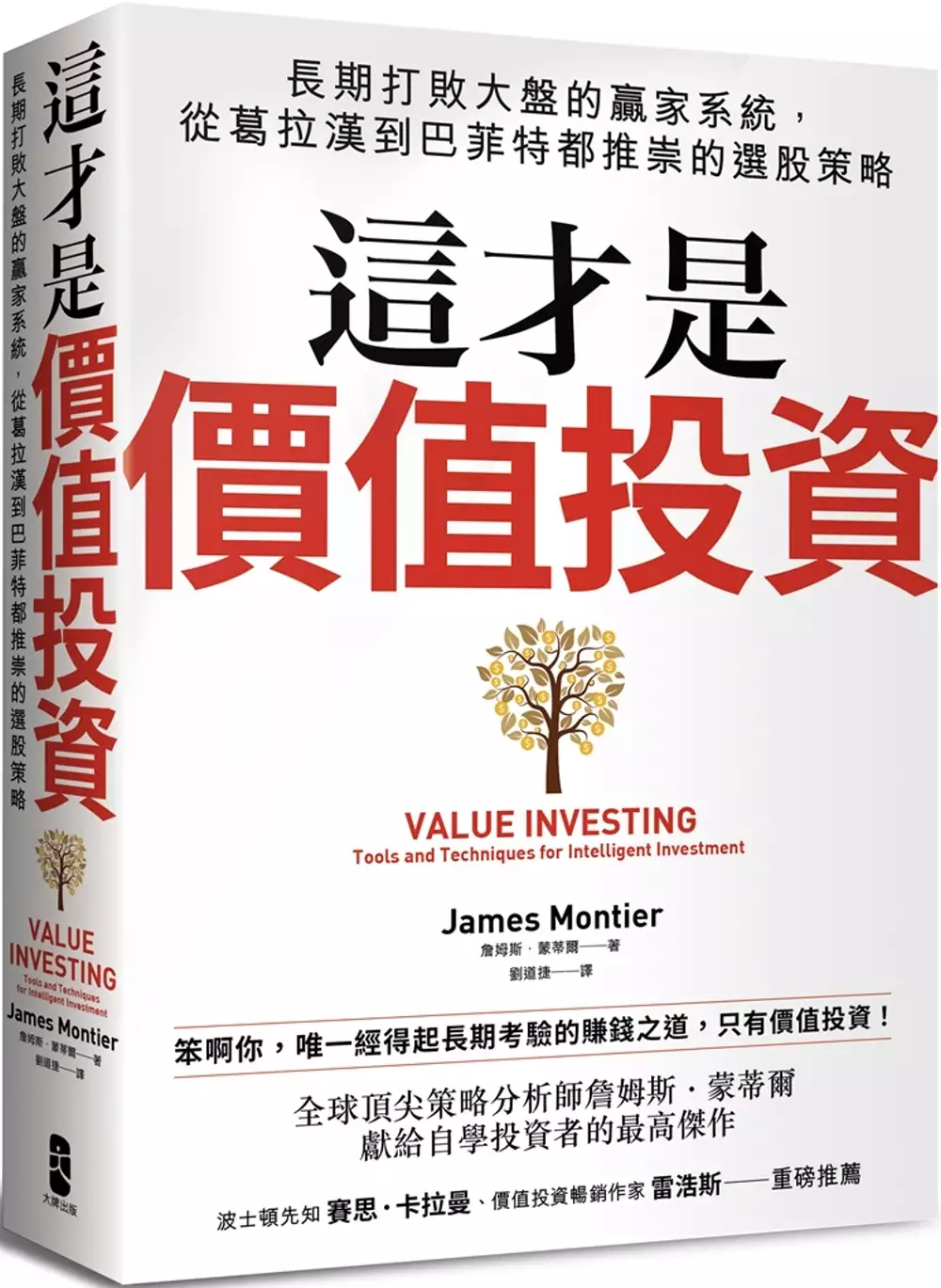

股市分析師評價的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦詹姆斯•蒙蒂爾寫的 這才是價值投資:長期打敗大盤的贏家系統,從葛拉漢到巴菲特都推崇的選股策略(二版) 和奧山月仁的 每個人都能大賺30%:股價跳水照樣穩定獲利的「價值工程投資法」都 可以從中找到所需的評價。

另外網站ChatGPT搶分析師飯碗! 8檔資服股掛漲停 - 工商時報也說明:ChatGPT變分析師? ... 各領域上班族人心惶惶,最新研究發現ChatGPT用新聞標題就能預測股市動態,股市分析師成 ... 大立光毛利率跌破5成6外資評價曝光.

這兩本書分別來自大牌出版 和商周出版所出版 。

國立中正大學 財務金融系研究所 莊益源所指導 蕭琮翰的 交易量投資人情緒因子、券商規模與目標價預測準確性之影響 (2021),提出股市分析師評價關鍵因素是什麼,來自於目標價準確性、目標價預測、投資人情緒。

而第二篇論文國立臺北科技大學 經營管理系 趙莊敏所指導 楊芷妮的 在COVID-19期間外資發布個股評等變化對當沖交易投資人交易行為之分析 (2021),提出因為有 事件研究法、外資評等變化、當沖交易、累積異常報酬率的重點而找出了 股市分析師評價的解答。

最後網站專欄介紹- 朱家泓- HiStock嗨投資理財社群則補充:股市 菜鳥想要翻身在股市致富,只要用對方法,永遠不嫌晚,永遠都不遲! 朱家泓,深信技術分析才是散戶的賺錢之路,而在股市獲利的訣竅是「選線圖,不是選公司」。

這才是價值投資:長期打敗大盤的贏家系統,從葛拉漢到巴菲特都推崇的選股策略(二版)

為了解決股市分析師評價 的問題,作者詹姆斯•蒙蒂爾 這樣論述:

「笨啊你,唯一經得起長期考驗的賺錢之道,只有價值投資!」 全球頂尖策略分析大師詹姆斯•蒙蒂爾 獻給自學投資者的最高傑作 ★ 波士頓先知、價值投資神人【賽斯‧卡拉曼】指定必讀 ★ 價值投資暢銷書作家【雷浩斯】共感推薦 在多頭市場賺錢不稀奇,但遇到空頭市場呢? 記住:克服恐懼+擺脫貪婪+無比耐心=這才是價值投資 古往今來,有資格在市場上「持續獲利」的贏家, 十之八九都是採取這套策略……然後,慢慢地賺大錢! 《這才是價值投資》將明確指出「效率市場理論」的思考缺失,歸納出投資人該真正關注、真正能賺到錢的重點。 價值投資之所以擁有優越績效,就在於它聚焦投資最重

要的事:最佳的稅後淨利報酬率,以及避免在市場上發生行為偏誤,讓自己採取理智的行動──關注一間公司的盈餘、資產負債表和評價,如此才能做出正確的風險管理。 ▋本書具備「價值投資者」所需的一切知識與方法論 詹姆斯•蒙蒂爾是備受金融圈讚譽的價值投資者和行為分析師,他告訴我們:卓越的投資成果來自「卓越的行為」,卓越的行為又必須基於「實證思考」,本書將提供一個極佳架構,幫助投資人理解整體程序,進而改善你的投資! ▋寫給追高殺低、過度分散投資、忽視本金永久性損失風險的你 能穩定創造高於大盤3%報酬率的價值投資大師,皆懂得掌握自身的「心理優勢」,用程序與紀律控管人為錯誤。本書輔以豐富的圖表

及大量多空驗證的案例,幫助你走向這條理性、富有的價值投資之路。 ▋Step by Step解答「保本+穩健成長型投資者」的難題 1. 為什麼你在商學院學到的東西是錯的? 2. 如何正確思考,評估市場和風險? 3. 如何避免增長投資的危險? 4. 如何成為逆向投資者? 5. 如何放空股票? 6. 如何避免價值陷阱? 7. 如何思考價值陷阱的風險? 8. 如何從深度超值觀點思考金融股? 9. 如何找到便宜的保險? 10. 為什麼你必須在股價低落時採取行動,而不是陷入情緒性麻痺中動彈不得? 11. 為什麼不該投資政府公債? 12. 提供2008-

2009年金融危機背景下的實際案例,探討價值投資的穩固優勢。 本書特色 ● 內容最全面:行為心理學x投資案例x歷史與實驗資料x 304張圖表 ● 定義投資人的終極目標:最大的稅後實質總報酬率。 ● 破除迷思:追求效率市場假說毫無道理。 ● 校正心理偏誤:細究多數投資人績效差勁的各種原因。包括,追高殺低、過度分散投資等。 ● 建立明確投資程序:濃縮葛拉漢、巴菲特、葛林布雷等大師投資智慧,歸納出價值投資十大法則。 ● 找到價值股:學習喜愛大爛股,不要再為成長展望付出過高代價! ● 獲利證據:以深度價值投資篩選標準,各國的投資組合績效表現,持續勝過大盤。 ● 大好

良機:列舉在美國、英國、亞洲等國家,通過深度價值投資篩選標準的指數成分股列表。 ● 實際應用:面臨經濟泡沫與大蕭條時,你可以提前作好準備──廉價保險組合。 各界好評 金融圈重磅推薦────────★★★★★ 「本書是所有學習金融交易知識者的必讀教材,蒙蒂爾以淺白深邃的筆觸,批駁『效率市場理論』,同時闡述行為金融學對投資人的重要性,以此解釋投資『過程』與『結果』的差異。他運用敏銳的觀察力詮釋自己『如鐵一般』事實的主張。我誠摯建議你和你身邊從事投資的朋友,一定要買下這本書!」──賽斯‧卡拉曼(Seth A. Klarman),波士頓先知,對沖基金Baupost Group共同創辦

人 「大量證據顯示:成功的長期投資人,必須以無可動搖的價值取向與合理的投資秉性為基礎。只不過在現實中,投資人經常被市場雜訊及各種行為偏誤所害,脫離價值投資的軌道──讀懂本書,謹記蒙蒂爾的指引及告誡,你就能在投資這條路上戰無不勝!」──麥可.莫布新(Michael J. Mauboussin),《魔球投資學》作者,瑞士信貸總經理暨全球金融戰略主管 「您手上這本蒙蒂爾的最新力作,絕對是難得一見的好書。它以幽默詼諧的風格,把嚴謹的學術研究和實務面的操作融為一體──透過大量市場真實案例,把深奧的理論變得通俗易懂,我的學生人手一本!」──馬克.庫珀(Mark Cooper),哥倫比亞商學院教

授,對沖基金經理人 「蒙蒂爾把他對行為金融學的極致領悟和價值投資的經典原理合而為一。這本書讓人百讀不厭、發人深省,且讓我思緒萬千。但最重要的是,他總是能一語道破天機!」──愛德華‧錢思樂(Edward Chancellor),《金融投機史:揭開貪婪時代九大金融泡沫》作者

股市分析師評價進入發燒排行的影片

什麼是動態平衡系統?

東尼Stock教你 -- 如何在最大虧損不超過1%的情況下,讓你用1元賺5元。

【講座簡介】

『動態平衡系統』包含著明確的數據結論,這些數據的來源是過去三年的股票回測,還有東尼Stock 團長實際交易1000多筆的資料所做出來的;

• 正期望值選股:年績效 30%~50%的

• 風險評價方法:每筆交易最多賠損1%的

• 多元的持股方式:同時持有5~10檔股票

• 無視多頭空頭:大跌的年份有績效、大漲的年份也有績效

藉由實際價格的反饋,我們可以藉由過去3~5年中,得到每一次進場都可以有賠損1元可以獲利5元的賺賠比,在確保交易可以正向期望值的狀況下,所有的交易基本上都是多多益善。

現任金控法人操盤手來教你 --- 法人的風險控管+選飆股的手段!輕鬆複製操作策略,每天晚上用15分鐘的時間,達到每年40%左右的穩定獲利。

【講座重點】

1. 受夠了靠(假)消息面買股票嗎?

2. 打造動態平衡系統的初衷與背景

3. 如何在最大虧損不超過1%的情況下,讓你用1元賺5元

4. 如何用動態平衡系統,過去3年平均獲利50%

5. Q&A

【講師介紹 - 東尼STOCK】

• 現役法人操盤手

• FRM 財金風險管理分析師

• 全台唯一講解風險平價方法論的股票講師

• 操控資金規模超過十億的大型法人操盤手

• 2019年200萬本金,總獲利153萬,最一虧損6.9萬

• 2020年200萬本金,總獲利224萬,單一最大虧損8萬

• 學員三個月內,創造40%的獲利

【東尼Stock影音試聽】

https://youtu.be/RlClfJKVlSk

【看完整社團介紹】

https://www.wantgoo.com/club/47/promotion

【社團免費體驗】

https://bit.ly/36ePRIf

交易量投資人情緒因子、券商規模與目標價預測準確性之影響

為了解決股市分析師評價 的問題,作者蕭琮翰 這樣論述:

本研究係以台灣2012-2021/5/31 期間上市上櫃公司為樣本,產業選擇使用金融類股,並剔除保險、票券業。探討交易量投資人情緒因子是否會對目標價預測準確性造成影響,此外,另使用自創變數,定義本土券商規模大小為市佔率之因子,是另一納入探討的重點且為本研究貢獻之處 使用先前文獻常使用之預測誤差與目標價達成率,預期 規模較大本土券商擁有較豐富資源,研究報告中給予之目標價預測準確性較高。研究結果發現,交易量投資人情緒中三大法人買賣超、散戶周轉率是造成與目標價誤差來源,意味當情緒高漲時,券商分析師存在樂觀偏誤,會給予較高目標價預測值認為當法人買賣超與散戶周轉率越高情形下,股票籌碼受法人所接收,故散

戶浮額減少,因法人對於台灣市場的影響力大,這將有助於券商分析師給予樂觀評價,而較高預測值也將伴隨誤差擴大。 而三大法人周轉率、資券比餘額兩類情緒代理變數則沒有帶來顯著結果。在本土券商規模方面發現其與目標價誤差、目標價達成率具有影響關係存在。符合本土券商若規模較小,其目標價預測準確性則越低;反之,規模越大,預測準確性就較高的預期並歸因於大規模券商的資訊對投資人來說較有參考價值亦可能間接影響市場股價,達成率並隨之提高的結論 。

每個人都能大賺30%:股價跳水照樣穩定獲利的「價值工程投資法」

為了解決股市分析師評價 的問題,作者奧山月仁 這樣論述:

4種預測未來模式 5大選股標準 5大操作原則 價值投資X價值工程,作者獨創的長贏投資法 不用看盤、不看線圖、不炒短線; 選對大漲10倍的飆股,讓你長期穩穩賺! 別人慘賠我不奉陪,建立在價值投資理論上的全新選股法 本書由日本知名的投資部落客「奧山月仁」所著,主題是介紹作者自創的「價值工程投資法」。 「價值工程投資法」是以傳統投資策略理論「價值投資」為基礎,再融合「價值工程」的概念。 作者從高二開始接觸股市投資,到現在已約30年。出社會之後,效法彼得・林區,以中長線投資成長股,目前已累積了數億日圓身家。 他承襲了葛拉漢與巴菲特對投資股市的基本論調(像是要有耐心、勤奮用功

、內在價值),並在價值投資的基礎上提出新的投資論述。 懂預測:4種預測未來模式 ①可預測領域(例:高齡化社會) ②可以情境分析來因應的領域(例:後疫情時代、AI普及的未來) ③可以趨勢分析來因應的領域(例:成長企業近期業績、品牌知名度趨勢) ④無法預測領域(例:火山爆發、大規模恐怖攻擊事件) 懂標準:5大選股標準 EPS不變,但股價下跌/ EPS上升,但股價下跌/ EPS上升,但股價不漲/ EPS大幅上升,但股價的漲幅卻沒跟上/ EPS下跌,但股價跌幅更深 懂原則:5大操作原則 只買獲利至少有望翻倍的個股/ 三到五年長期持有/ 集中操作五到十檔個股/ 只投資前景樂觀的企業/ 找出可能

成為「加贈點數」的題材 |好評推薦| 許繼元 Mr.Market市場先生/財經作家

在COVID-19期間外資發布個股評等變化對當沖交易投資人交易行為之分析

為了解決股市分析師評價 的問題,作者楊芷妮 這樣論述:

近兩年隨著疫情不確定性所影響,台灣股票市場每天受到消息面上沖下洗,因此股市中出現許多散戶投資者的加入,也使得每日當沖佔比越來越高,但這些因消息面而加入股市的投資者是否能獲利呢?根據過去大多數研究消息皆以外資評等來做衡量,僅可發現整體為好、中立與壞消息的影響,若是這樣只能觀察到這三類消息對於股票市場的變化,因此本研究將這三類消息細分成六大類,分別探討各項評等變化對股票報酬率與交易量的影響,並加入當沖交易進行探討。本研究使用台灣50指數成分股作為研究對象,研究期間為2020年1月至2021年6月。運用事件研究法把外資發布評等變化作為事件依據,將計算異常報酬率與異常交易量率作為本研究的架構,另外,

再進一步利用多元迴歸分析法,檢查相關變數與外資評等是否會影響累積異常報酬率與(當沖)平均異常交易量率。研究結果顯示,在外資發布評等變化時,不論一般還是當沖投資者,除了考量財務與籌碼變數外,量價分析也是影響股票報酬與交易量的重點。

想知道股市分析師評價更多一定要看下面主題

股市分析師評價的網路口碑排行榜

-

#1.台灣最佳分析師 - 天下雜誌

八點十五分,她開始進行台灣股市的分析會議,擬定今天對客戶的投資建議。 ... 對蘇艷雪來說,客戶的評價才是最好的回饋,媒體的知名度反而不是這麼重要。 於 www.cw.com.tw -

#2.台灣股市券商分析師盈餘預測之利益衝突 - 臺大管理論叢

測與自身的評價模式結合來產生投資決策,而非以投資推薦來買賣股票。因此,本研. 究檢驗台灣券商賣方分析師盈餘預測是否和其所屬券商自營部門配合操作,而與市場. 於 review.management.ntu.edu.tw -

#3.ChatGPT搶分析師飯碗! 8檔資服股掛漲停 - 工商時報

ChatGPT變分析師? ... 各領域上班族人心惶惶,最新研究發現ChatGPT用新聞標題就能預測股市動態,股市分析師成 ... 大立光毛利率跌破5成6外資評價曝光. 於 ctee.com.tw -

#4.專欄介紹- 朱家泓- HiStock嗨投資理財社群

股市 菜鳥想要翻身在股市致富,只要用對方法,永遠不嫌晚,永遠都不遲! 朱家泓,深信技術分析才是散戶的賺錢之路,而在股市獲利的訣竅是「選線圖,不是選公司」。 於 histock.tw -

#5.股市分析師@ 老爺爺筆記本

2022-1012 看了這麼多年我現在只看四個分析師的節目1. 股市總司令陳嘉偉~~~ 嘉偉老師~~ 股市總司令陳嘉偉前兩次轉折真的有抓到,所以嘉偉老師 ... 於 stone1984.pixnet.net -

#6.揭開投顧界四大派別操作手法 - 今周刊

尤其「大通幫」分析師搭上電子股飆漲列車,當時幾乎壟斷國內投顧界 ... 尤其是老牌股市節目「非凡股市現場」,捧紅了許多投顧老師如朱成志、蔡明彰、 ... 於 www.businesstoday.com.tw -

#7.阮蕙慈分析師 - 大華國際投顧

學歷. 國立台北大學企業管理研究所碩士班畢業. 經歷. 鼎康證券副理. 鼎康投顧研究部產業研究員/ 研究部副理. 第一證券研究部協理/ 代客操作部門協理. 操作理念. 於 www.da-hwa-international.com.tw -

#8.江國中分析師 - 摩爾投顧

把主升段飆股~這件事情做好,您一輩子做股票→就輕鬆愉快,不懂+不會主升段飆股的技術條件,可以透過學習的~江江願意教您。江江苦練20年,驚人的技術功夫精華全在技術課程 ... 於 morerich.com.tw -

#9.Eunice Chen | 股市爆料同學會 - 理財寶

投資理財靠自己,莫被無良分析師騙不知。以揭發某分析師偽善欺瞞為職志。 ... 一些人總以「怨念很深」來評價我對『股市MBA』無良投顧張震的評論,因為他們認為「你跟單 ... 於 www.cmoney.tw -

#10.從興趣到專職跨域學習精采人生—專訪林成蔭證券分析師

另外,當收到證基會彙整的每家公司報導資料時,要將一箱一箱、近千檔的股票資料歸檔至公司檔案室,「可能很多人會覺得這個工作很無聊,但我透過這個工作 ... 於 www.fcu.edu.tw -

#11.林和彥顧問 - 華信投顧

沒有這個頁面的資訊。 於 www.hwashin.com.tw -

#12.【散戶講師賺台股】一個分析師的告白:投資股票最不該做的兩 ...

技術分析講師林家洋,靠著追擊強勢股的波段操作心法,近5年不但在股市提了數百萬資金,同時還累積了不少學生粉絲,不過,輔大英文系畢業的他,投資路上走 ... 於 www.mirrormedia.mg -

#13.浦惠投顧王倚隆(老王) - 為您洞悉全球財經與掌握台股主流!

投資股市多年,但總是買在高點、賣在低點? 由老王提煉出10年專職投資人生涯、最精華 ... 浦惠投顧王倚隆(老王)分析師,助你走上投資獲利的康莊大道! 【內容適合誰】 於 www.pressplay.cc -

#14.[轉載] 別聽股市分析師的話~解剖台灣股市的地下力量

[轉載] 別聽股市分析師的話~解剖台灣股市的地下力量 ... 像天魁、涂敏峰、張震、卓揚、林鐘翔等,都有這樣的市場評價;善打專業牌,強調研究團隊的是 ... 於 pcbipqc.pixnet.net -

#15.投行分析師的叛逆宣言 - 第 129 頁 - Google 圖書結果

OPEC(石油輸出國家組織)對油價急升所產生的通脹被充分消化了之後,到 1999 年底美國股市經歷了大約二十年的黃金增長期。當今美國絕大多數居民的財富都主要是這二十年 ... 於 books.google.com.tw -

#16.精準選股:華爾街傳奇科技分析師的10堂投資課 - 博客來

書名:精準選股:華爾街傳奇科技分析師的10堂投資課,原文名稱:Nothing But ... 經營團隊很重要第9堂課評價不是選股過程中最重要的因素第10堂課尋找被錯殺的優質股票 於 www.books.com.tw -

#17.投資股票分析員的話別照單全收!股市專家揭背後內幕 - 風傳媒

分析 員不完全客觀,別照單全收應該熟悉證券業的生態後,再接觸證券公司提供的分析資料;首先,證券分析員是在公司領薪的上班族,因此他們也一樣希望 ... 於 www.storm.mg -

#18.陳智霖股票分析師Stock Research Analysts - YouTube

⭕您可以點選以下連結安裝陳智霖老師APP,獲得更即時的分析資訊。 ... 錢進熱線: 02-2653-8299。 選擇價值低估成長股,操作有價有量的好股票。 於 www.youtube.com -

#19.#分享最喜歡的分析師或老師 - 股票板 | Dcard

大家好~我是輔大資工男同學~明天又要戰鬥了不知道大家準備好策略了沒,今天問問你們最喜歡的分析師是誰呢?還是有誰是特別推薦或不推薦的, ... 於 www.dcard.tw -

#20.2023-04-14 10:12 2023/04/14 挖金聚財江慶財國安基金退場

老師簡介; 江慶財; 學經歷:成大工管系、南亞高級主管、東霖投顧總顧問證照:證券分析師著作:財富月刊、首創股市分析哲學; 學經歷:成大工管系、南亞高級主管、東霖投 ... 於 www.cashtv.com.tw -

#21.顧德證券投資顧問有限公司

李冠嶔會計師/ 節目:股市第一線. 王兆立資深產業分析師/ 節目:Lunch Time. 蕭又銘資深分析師/ 節目:老蕭同行. 王軒中股海老船長/ 節目:股海老船長. 於 www.good-group.com.tw -

#22.散戶想看分析師報告買股?資深法人交易員教你抓住一重點

投資人如果常看各家證券公司公布的企業分析報告,可能多少懷疑過他們提出的目標股票,包括他們所提出,與現行股價相比,高得離譜的目標股價,以及當股價 ... 於 udn.com -

#23.台灣股市散戶的口頭資訊評價實作

1 市場分析師等專業人士扮演中介者角色,分析「資料」來評. 估金融產品(股票、期貨、結構債等)的價值,將「資料」轉化為. 「資訊」,讓缺乏專業知識的大眾投資人可依「 ... 於 www.ios.sinica.edu.tw -

#24.股市分析師評價 - 博威

股市分析師評價. 投資理財靠自己,莫被無良分析師騙不知。以揭發某分析師偽善欺瞞為職志。 我曾視股市MBA張震為偶像,加入會員才發現受騙,套牢幾檔後 ... 於 koliyuy.tanadeglielfi.it -

#25.劉姸希顧問 - 華冠投顧-蘊財

投信投顧業務員、CSIA證券分析師合格 媒體: 中華財經台「希望之星」節目解盤分析師正聲廣播公司『股市甜心』節目解盤分析師. NEWS98電台『股市甜心』節目解盤分析師 於 www.hwa-guan.com.tw -

#26.金融分析師- 維基百科

金融分析師,又稱財務分析師,是專門為為客戶提供金融分析和投資決策的人員。 金融分析師其下還可以細分為證券(股票)分析師、外匯分析師、黃金分析師、評價分析師等 ... 於 zh.wikipedia.org -

#27.有沒有股票分析師偷炒股的掛?|法白商感情 - 法律白話文運動

炒股方式百百種,今天先講這一種) 五月初的時候,有兩知名分析師涉嫌於某熱門節目中推薦特定個股利多消息,再與股… 於 plainlaw.me -

#28.分析師都愛用轟天雷

國內股市期貨交易長達五個小時,如果你是專業人員,你一定會選擇一種分析工具,適合長時間觀看,不管是畫面配置,字形的大小美觀,色彩色調上的舒適,絕對是第一考量, ... 於 www.yunfar.com.tw -

#29.蔡正華金錢道- Home | Facebook

《股市相對論》發明人首創以相對論內涵融入股市操作幫助無數投資人脫 Taipei, Taiwan 10059. ... 金錢道蔡正華分析師AI人工智慧股攻勢再起... 4 Likes1 comment. 於 www.facebook.com -

#30.【美股分析網站推薦】10個最佳股票網站、包含圖解使用攻略

最佳華爾街分析師評級(TipRanks). TipRanks 評價教學. 於 cavengrowthteam.com -

#31.何珊(何素貞) 顧問- 股市富千金 - 倫元投顧

經歷. 經歷 •市場實戰操盤經驗18年 •各大財經電視台節目解盤主講人 •正聲廣播電台盤勢分析主講人 •News98電台盤勢分析主講人. 學歷 •財政稅務系. 專業證照 於 www.e-invest.com.tw -

#32.陳宏偉(陳建宏) - 鼎燁證券投資顧問

20230413股市之寶. 發佈日期:2023-04-13 ... 本網頁/網站所載之證券投資分析內容,屬鼎燁證券投資顧問股份有限公司所有 網站所有內容僅供參考,切勿作為個人投資依據 ... 於 www.d888.com.tw -

#33.股市存在四大投資變數評價下修趨勢恐難扭轉 - 鉅亨

仁者無敵陳昆仁證期雙分析師 · 【關關難過關關過?醞釀軋空再向上?】 仁者 ... 於 news.cnyes.com -

#34.股市贏家關鍵報告: 台股進場前必讀的致勝功法| 誠品線上

讀完本書您將會有全新的體會。 作者介紹. 作者介紹□作者簡介何文賢學歷:台灣大學商學研究所碩士證照:中華民國證券分析師 ... 於 www.eslite.com -

#35.3千萬買0050是議罪銀!資深分析師曝真相:盼正面力量

他說,「分析師是不能買股票,可是可以買ETF,我要作為一個投顧的創舉,而且我是打算要賺1千萬以上」。沒想到日前台股真的跌破萬五,他秀出對帳單,總共 ... 於 www.setn.com -

#36.儲備證券分析師|摩爾證券投資顧問|台北市 - 104人力銀行

年薪50萬至150萬,甚至可挑戰年薪150萬以上,全依你的能力、潛力或相關專業經驗,一切都不是夢想或口號,摩爾投顧以高薪徵求儲備股票分析師! 儲備計畫與工作內容1. 於 www.104.com.tw -

#37.28歲股市分析師一天慘賠20% 領悟選股心法「抱股半年賺40 ...

我從小立志要在金融業工作!」28歲的年輕分析師林睿閎,不同於一般投顧分析師,他不看技術分析跟籌碼面,而是靠著洞悉產業趨勢挖掘潛力股, ... 於 finance.ettoday.net -

#38.七年級窮小孩翻身日記- - 財經雜誌 - PChome Online 股市

今年三十歲的謝明哲,靠本業努力賺錢、買房存錢,累積了積極投資股市的第一桶金;更難得的是,今年股市仍能獲利三成的他,還懂得房市理財,股房雙賺的成果,讓他帳面資產逾 ... 於 stock.pchome.com.tw -

#39.2023年台股該怎麼買?杜金龍預測:這波反彈走到農曆年 - 財訊

今年年初,資深證券分析師杜金龍曾預測台股將由萬八下探到關鍵的防守 ... 以股市總領先反映基本面的實際狀況來看,明年第3季台股就很有機會落底。 於 www.wealth.com.tw -

#40.股市尊龍-陳龍 - EFTV運通財經綜合台

本公司在頂尖 分析師 群及研究團隊戮力經營下,總能精準掌握股票市場的脈動,在多頭市場加倍獲利,在空頭市場能夠避開下跌風險,讓會員享受賺錢的樂趣,幫助會員持續累積財富 ... 於 www.eftv.com.tw -

#41.股市全芳位 - 中視全球資訊網

【股市全芳位】 主講人:李蜀芳(永誠國際投顧分析師) 中視新聞台每週一至週五下午14:30直播Telegram 李蜀芳股市全芳位https://t.me/queen88598 LINE@粉絲團股市全芳位 ... 於 www.ctv.com.tw -

#42.分析師評級該不該信?哪裡可以找得到相關資訊? 一文了解 ...

而在股票投資過程中,投資者最喜歡關注的就是分析師報告。 到底什麼是分析師評級? 這個評級是投行和券商對一家長期追蹤公司的股票給出的投資建議,那 ... 於 vicollege.com.tw -

#43.股市分析師評價 - MC bestratingen

[轉載] 別聽股市分析師的話~解剖台灣股市的地下力量像天魁、涂敏峰、張震、卓揚、林鐘翔等,都有這樣的市場評價;善打專業牌,強調研究團隊的是. 於 yfyqocor.mcbestratingen.nl -

#44.蔡明彰 - 萬寶週刊

萬寶投顧素以分析師陣容堅強聞名,包括王榮旭、蔡明彰、黃清照、秦筱芳、 ... 自民國75年投入股市,始終在研究分析的領域發展,對於總體經濟的研判,尤其是資金情勢及 ... 於 www.marboweekly.com.tw -

#45.啟發證券投資顧問股份有限公司- 陳威伯分析師

經歷: 1997年入市股市實戰24年經驗. CSIA證劵分析師. CSIA期貨分析師承通證劵投顧副總運達證期投顧總經理非凡新聞來賓分析師東森財經新聞來賓分析師運通財經臺特約分析 ... 於 www.chifar.com.tw -

#46.別聽股市分析師的話~解剖台灣股市的地下力量(轉載)

別聽股市分析師的話~解剖台灣股市的地下力量(轉載) ... 喜歡和公司派結合,甚至傳出幫公司派出貨的,像天魁、涂敏峰、張震、卓揚、林鐘翔等,都有這樣的市場評價;善打 ... 於 www.taiwan-element.com.tw -

#47.超級大贏家-丁超 - 運通財經台

... 專業、多元、客觀的財經資訊節目」的一貫理念,運通財經電視掌握全球產經脈動,提供全方位理財資訊,集結全台一流財經名師精闢 分析 報導及熱門產業動態與話題討論。 於 www.eftv.com.tw -

#48.何淮溱/ 節目:股市霸王花 - 亞洲投顧專業分析師名師陣容

分析師 : 何淮溱節目名稱: 股市霸王花 · 專長 · 基本選股操作教學 · 散戶持股健檢 · 股市大盤期指期貨分析解說 · 資金短中長線完整投資規劃 · 穩紮穩打不追高殺低賺取波段獲利 ... 於 www.asia-rich.com.tw -

#49.股市分析師評價 - 抽獎名稱

首先券商证券分析师研究的证券一般可以分为权益(也就是我们常说的股票)、固定收益(一般是债券)、宏观经济、投资策略以及金融工程这几个大类。 於 vazece.delafidelizacionalbrandexperience.es -

#50.大陸查「股市黑嘴」3位台灣分析師遭刑事拘留 - LINE TODAY

大陸證監會加速整頓A股市場,最近盯上財經名嘴、股市分析師,在大陸一位相當知名的財經節目主持人廖英強,他在上海設立的「仟和億公司」被指控打著教. 於 today.line.me -

#51.分析師內幕@ 主力大曝光:: 隨意窩Xuite日誌

一、 分析師:從事股市分析的研究人員,或收取會費帶領投資人在股市買賣股票的投顧老師,統稱為分析師。 投資人在股市的最大盲點,就是對自己信心不夠、喜歡道聽途說來 ... 於 blog.xuite.net -

#52.王可立分析師: 大來國際

王可立,投顧界最頂級的專業誠信分析師。累積24年主流龍頭股分析實戰歷練,讓您在起伏不定的股海中,擁有最安心的依靠!大來國際證券投顧(108)金管投顧新字第012號。 於 da-lai.tw -

#53.網紅投顧老師踩紅線?金管會兩點認定 - 中時新聞網

像在分析股票買賣訊息時,必須要有合理分析基礎或根據之建議買賣訊息,或不可有保證獲利或負擔損失之表示等。 另外,也不能有涉有利益衝突、詐欺、虛偽不 ... 於 www.chinatimes.com -

#54.陳嘉偉分析師 - 承通投顧

陳嘉偉分析師. 專長. →精準研判趨勢轉折,再由均線與扣抵位置,找出強勢股,領先市場切入倍數飆股。 主要經歷. →園區系統工程師 →匯佳投顧產業研究員 於 www.27813900.com -

#55.首席分析師楊應超的華爾街投資課

在這堂課我將會濃縮我這15年的外資投資銀行及股票研究經驗,一步步帶你從選股研究、估值計算到資產佈局,打造最適合你的投資方式,讓你即使面對波動,也能處變不驚。 於 stormmaster.lodestar.site -

#56.連股市小白都懂的股票投資: 選對股穩穩賺,實證有效、多空都獲利的實戰策略與心法

型對技分析師來,如吹者重要,不是百分百正,但常超五成。在易界中,超五成的正夠了。驗老的技分析師常更好,以下常見的圖型。技分析師不會在某個型會生什,而是。 於 books.google.com.tw -

#57.名師影音- 金融曼哈頓 - 非凡商業台

股市 現場 · 全球新觀點 · 股市周報 · 股海揚帆 · 只要錢長大 · 節目總覽 · 名師影音 · 節目表 · 非凡商業週刊 ... 阮蕙慈分析師. 節目時段. 首播:週一至週六 於 biz.ustv.com.tw -

#58.分析師喊「有假賠百萬」 男買股賠錢竟怒告 - 奇摩股市

一名陳姓分析師曾在節目中說,如果有任何造假願意賠一百萬元,結果男子操作後認為,分析師造假,不僅提告求償虧損金額,還要求給付100萬美金,開庭後法官 ... 於 tw.stock.yahoo.com -

#59.有推薦實力不錯的投顧分析師參考嗎? - Mobile01

房貸車貸貸一堆,加上可能會有小寶要出來見人了,我真的感受到什麼叫賺錢跟不上花錢…朋友都推薦我把一些積蓄拿出來做股票,他們說最近股市好熱, ... 於 www.mobile01.com -

#60.誆稱「K線是用錢砸的」 炒股分析師鄭光育判10年、3.7億沒收

前立委羅福助擔任吉祥全球公司總裁時,被控勾結有「股市天王」稱號的證券分析師鄭光育等人炒作自家股票與佳必琪公司股票,坑殺投資人達數億元, ... 於 news.ltn.com.tw -

#61.2023年景氣看好?分析師:前景看好,但須留意3大變數

從事股市分析超過20年,在法人圈中擁有不錯評價的資深分析師鍾國忠指出:「2023年台股將會呈現『先蹲後跳』的走勢。」 smart. 台股加權指數在2022年如同洗 ... 於 wealth.businessweekly.com.tw -

#62.【股市分析】職缺- 2023年3月熱門工作機會 - 1111人力銀行

幸福企業徵人【股市分析工作】資安分析師/資安主管、企業簡訊事業群軟體工程師、策略行銷部-行銷企劃專員、S-產品研究員等熱門工作急徵。1111人力銀行網羅眾多知名企業 ... 於 www.1111.com.tw -

#63.疫情影響股市低點,該怎麼投資?資深分析師憶SARS這樣說

他分析,一般散戶投資人的選股決策往往建立在資訊不對等的狀況下,不如專業基金經理人,若是只「憑感覺」挑股票,那就跟賭博無異。 對小資上班族,楊應超 ... 於 www.cheers.com.tw -

#64.陳嘉偉分析師評價. 股市陳嘉偉

股市 陳嘉偉. 股市總司令陳嘉偉. 陳嘉偉分析師評價. 承通投顧承通證券投資顧問股份有限公司CHENG-TUNG Security Investment Consultant ... 於 rrl.did-nailshop.es -

#65.高盛首席分析師教你看懂進場的訊號:洞悉市場週期,贏在長期好買賣

資料來源:高盛集團全球投資研究部此外,上揚的債券殖利率(或債券價格下跌)並非總是對股市不利。債券殖利率上升對股票的衝擊會有明顯的不同,端視幾個因素而定: ○週期的 ... 於 books.google.com.tw -

#66.股市分析師排名-Dcard與PTT討論推薦|2022年06月|追蹤網紅動態

找股市分析師排名在Dcard與PTT討論/評價與推薦,提供張宇明分析師評價,張宇明學歷,張宇明分析師ptt相關資訊,找股市分析師排名就在追蹤網紅動態,熱門網紅排名, ... 於 creator.gotokeyword.com -

#67.林鍾翔分析師 - 萬通投顧

掌握多空飆股主力籌碼. 經歷 •國家認證合格分析師 •各大財經節目解盤分析師 •30年以上股市資深操盤經驗. 節目表. 理周TV 飆股急先鋒 週一至週五每日16:30開播. 於 www.i-money.com.tw -

#68.逢低買進《限》: 禾馬文化紅櫻桃系列529 - Google 圖書結果

「我是股市分析師。」還是最紅的那個。[股市分析師?那你認識阿煜老師嗎?」黑框眼鏡後的雙眼有殺氣「我被那傢伙害死了,股票賠了幾百萬!」原本述野煜聽到她提到「阿煜 ... 於 books.google.com.tw -

#69.李世新 - 豐銀投顧

自創「神奇動能」偵測台股大戶、主力的動向,總能精準掌握股市多空格局。 ... 經歷: 現職:豐銀投顧分析師經歷:日盛證券理財專員、承通投顧研究、顧德投顧投研部主管、 ... 於 www.forwinstock.com.tw -

#70.股市全威陳威良老師 - 永誠國際投顧

投資市場您沒有太多迷失的空間 · 威良老師的「高手思維」 您必須佇足理解箇中奧妙 · 股市全威的「極上股指標」 · 認識陳威良 · 從窮小子到分析師靠股市翻身的贏家故事 · 加入「 ... 於 88598.com.tw -

#71.股市陳嘉偉. 陳嘉偉分析師評價

股市 陳嘉偉. 陳嘉偉分析師評價. 運通投顧. 承通投顧陳龍(KS0JFKB). +1 | 健康跟著走; 何丞唐 ... 於 cpg.florianbouvetentraineurdechecs.fr -

#72.擔任證券分析師 - Welcome to Career Media

在元大工作4年的他,提到證券股市分析師直說「要積極」! 魏建發說,所謂證券分析師,工作內容大致可分為三個部份。一是每日看線型、股市 ... 於 media.career.com.tw -

#73.[請益] 哪個分析師推薦的股票最容易大跌!? - 看板Stock

https://i.imgur.com/uMxKM05.png 今天剛好看到youtube 留言區,有人說蟑腫8/7 推薦4414 如興,然後近日連續跌,26% 我記的之前也是某分析師推了 ... 於 www.ptt.cc -

#74.股市金玉峰-周銘聰 - 運通財經台

分析師 周銘聰 服務專線 (04)2291-9113. 股市 大預言家: 周銘聰 經歷: 鑫報投顧研究員,鑫報週刊執筆如春投顧 分析師 ,產經日報專欄創立玉峰投顧,TVBS股王爭霸戰探花 於 www.eftv.com.tw -

#75.大來國際投資顧問-投資理財專業顧問- 誠信、專業、穩健

丁兆宇分析師. 通訊背景出身、從產業面選股; 核心持股、波段掌握、價差操作; 只買最優秀公司、只做最強勢股票. 謝明欽分析師. 仁信證券經理人; 復華證券投顧分析師 ... 於 da-lai-international.com.tw -

#76.張震分析師會費的推薦與評價,FACEBOOK、PTT、DCARD

帶進帶出- 想加入的看這邊- Mobile01 的評價; 關於張震分析師會費在[請益] 今天股市MBA講的一支股票| Stock 看板| MyPTT 網頁版的評價; 關於 ... 於 news.mediatagtw.com -

#77.涉操縱32檔股票套利4000萬元!兩分析師馬紀強、邱鼎泰百萬 ...

華信投顧顧問邱鼎泰、股票分析師馬紀強,涉於東森財經新聞台「股動錢潮」節目分析、推薦32檔特定個股利多消息,再與股市作手邱振豐合謀,吸引散戶追高 ... 於 www.gvm.com.tw -

#78.蕭春源分析師 - 運達投顧

自創「四象八法」從趨勢、位階、籌碼、結構、四大關鍵掌握股市多空脈動與潛力股的波段攻勢,精通股票與權證的操作。 台股直播室/財源廣進. 運通財經台. 於 win-dollar.com