台中銀股利發放日的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦鄭廳宜寫的 養一檔會掙錢的股票 可以從中找到所需的評價。

另外網站銀行考試綜合科目(含會計.貨銀.票據法): 公民營銀行行員也說明:... 不同情形完成第41至44題:台中公司流通在外之股票有:面值$10之普通股100.000股, ... 股票應得之股利額: 4L特別股累積且完全參加,且86年度並未發放任何特別股股利, ...

國立彰化師範大學 財務金融技術學系商業教育教學碩士在職專班 吳明政所指導 陳奕君的 定期定額投資報酬率分析: 以金融類股為例 (2021),提出台中銀股利發放日關鍵因素是什麼,來自於存股、金融類股、定期定額。

而第二篇論文環球科技大學 企業管理系中小企業經營策略管理碩士班 杜健忠、林思賢所指導 黃柏淳的 企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例 (2021),提出因為有 公司治理、永續發展、動能效應、月份效應的重點而找出了 台中銀股利發放日的解答。

最後網站除息末班車136檔開跑- 工商時報則補充:... 這136家上市櫃公司接力除權息,共計634.53億元現金股利陸續發放,除息 ... 銀,除息日期集中在8月9、10、11、17日,合計超過230萬股東參與除息。

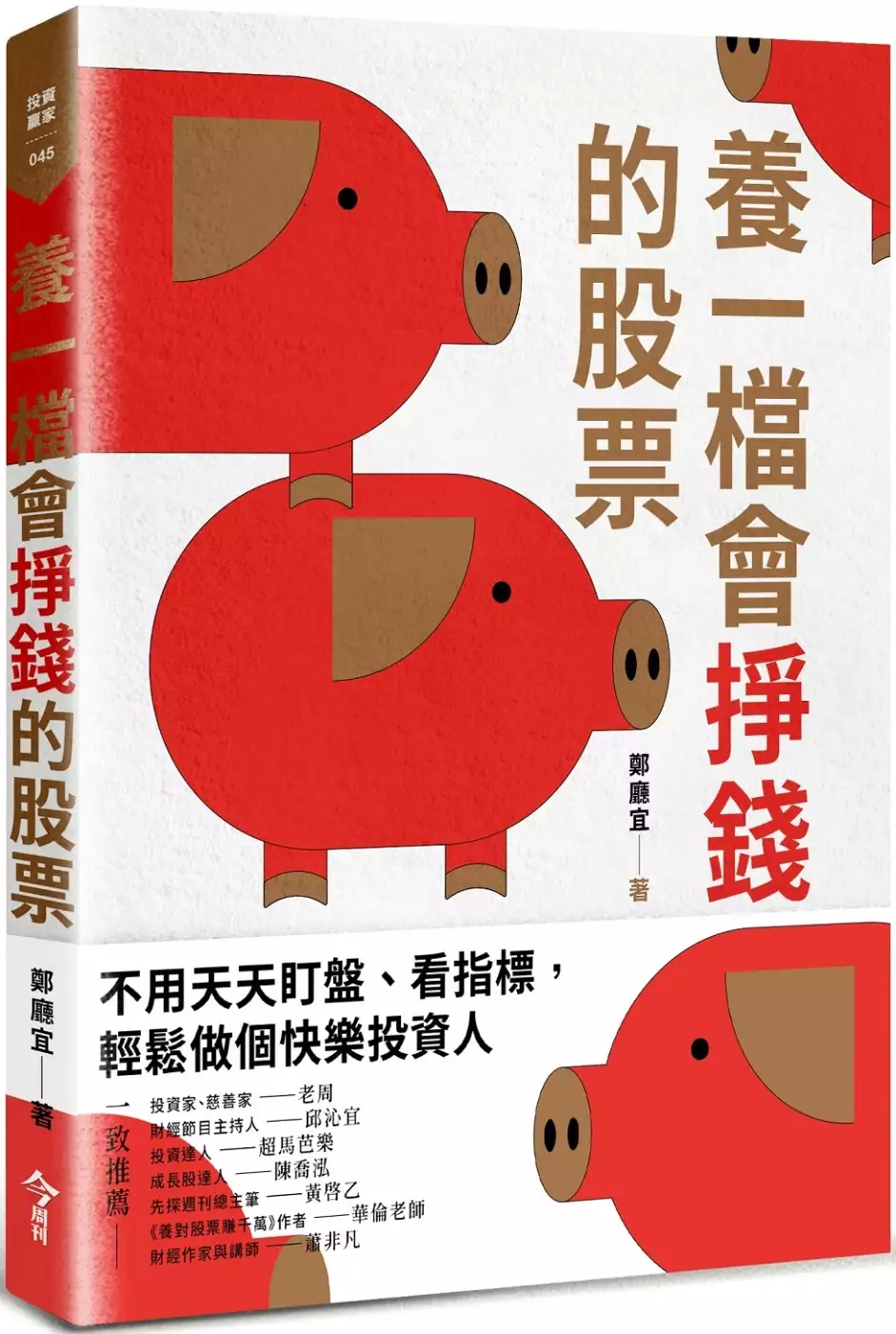

養一檔會掙錢的股票

為了解決台中銀股利發放日 的問題,作者鄭廳宜 這樣論述:

★《今周刊》、《財訊》、鏡電視、東森等多家媒體專訪 ★跟著億元教授修練賺錢基本功,用正確投資觀念,輕鬆養成致富體質 ★不用天天盯盤,透過自創金融ETF,運用複利快速FIRE 「不要和趨勢作對,市場永遠是對的!」穿梭大學講堂、和學生打成一片的僑光科大「億元教授」──鄭廳宜,曾是個平凡的郵局和金融業專員。14年前,他曾因重押和擴大槓桿賠光2千多萬元。之後,他悟出一套穩健的投資法,捲土重來,如今是人人稱羨的台股億元大亨。 他說:「要投資,就要做個快樂的投資人。」 如果每天心情都要隨股價漲跌,一定會時常感覺不快樂,因此他將獨創的定存股操作法完整揭露,希

望投資人都能快樂的透過時間複利,創造自己的被動收入。 ˙這幾年存股正夯,隨著指數一再破新高,許多人都在問?還可以存股嗎? ──選擇不會倒閉且平均高殖利率、過去或現在屬於官股的金融行庫,若能定期定額存十年或更久,就能透過時間複利的威力,為自己預約財富,提早前退休。 ˙有投資人問,存股要創造更優渥的股利,一定要買得夠便宜,這樣算一年根本沒幾次買點? ──那就把每個月想要買股的錢先存起來,再依照技術指標,適時定額地買進股票,為了爭取更多買進的機會,可以將多檔金融股作為標的,自創金融ETF,分散分風險,增加收益。 投資成功的關鍵,不是盲目跟風,也不是只會問:「0050、005

6什麼時候可以買?」 跟著億元教授建立正確觀念,學會觀察產業趨勢並結合投資策略,就能精準選股,讓投資的每一塊錢都為你賺錢。 名人推薦 投資家、慈善家 老周 財經節目主持人 邱沁宜 投資達人 超馬芭樂 成長股達人 陳喬泓 先探週刊總主筆 黃啟乙 《養對股票賺千萬》作者 華倫老師 財經作家與講師 蕭非凡 一致推薦

定期定額投資報酬率分析: 以金融類股為例

為了解決台中銀股利發放日 的問題,作者陳奕君 這樣論述:

本研究探討金融類股的定期定額投資報酬率,回測分析2016年至2020年每個月定額投資$10,000並於2020年底計算最終年化報酬率,再與元大台灣50ETF、金融股中四大官股比較及分析的常見的選股方式是否能挑選出更適合的金融類股存股標的。由實證結果發現有半數以上金融類股的年化報酬率表現皆高於元大台灣50ETF的9.72%,其中以玉山金表現較為卓越;而四大官股中以華南金及合庫金表現較佳;進一步分析殖利率的影響,發現有發放股票股利的股票年化報酬率較高,可作為投資人未來投資參考。

企業社會責任、股市動能與月份效應之研究-以富邦公司治理ETF、元大臺灣ESG永續ETF成分股為例

為了解決台中銀股利發放日 的問題,作者黃柏淳 這樣論述:

過去臺灣股票市場相關之動能研究其結果不一,部分研究支持臺灣股票市場具有動能效應,部份則表示未發現台灣股票市場具有動能效應,為對此問題能有更深入的研究,本研究透過實證研究探討注重「企業社會責任」之企業,是否可以在兼顧社會責任的同時依然保持高獲利,亦即透過探討注重ESG永續發展與公司治理兩種類型之社會企業,是否在獲利方面與其他公司有明顯之差異。本研究之研究方法利用敘述性統計分析、廻歸分析、平均數差異性檢定(t檢定),並建構動能投資組合,分析臺灣股票市場月報酬,進行臺灣股票市場動能效應、月份效應相關分析研究。本研究結果顯示,臺灣股票市場確實存在贏家之動能現象,並在此研究發現元大臺灣ESG永續,不論

利用何種形成期與持有期來做搭配,在顯著性與投資報酬上均表現出漲多抗跌之現象;臺灣股票市場大盤與兩檔ETF報酬率的表現為,元大臺灣ESG永續大於富邦公司治理大於大盤。故由此研究結果可知,投資注重企業社會責任之企業,投資績效超越大盤。另外,在臺灣股票市場月份效應之實證研究結果顯示,在臺灣股票市場存在月份效應,在短期動能以10月至12月較為顯著,且在1至12月各月份皆發現,臺灣股票市場存在長期的動能現象,並以10月至12月獲利表現較佳。本研究結果在實務上意涵如下:(1)對短期投資投資人而言,在10月至12月之期間買入贏家股票以獲得正向報酬。(2)對長期持有投資人而言,可以透過買入贏家股票,投資人可不

受到月份影響獲得正向報酬。(3)元大臺灣ESG永續ETF、富邦公司治理ETF,在3月份至6月份期間,贏家股票表現較輸家股票強,在此期間投資贏家股票可獲得,較輸家股票高之報酬。(4)元大臺灣ESG永續ETF、富邦公司治理ETF,在9月份至12月份期間,輸家股票表現較贏家股票強,在此期間投資輸家股票可獲得,較贏家股票高之報酬。

台中銀股利發放日的網路口碑排行榜

-

#1.台中銀股利發放日

台中銀 (2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 A股每股现金红利21.91元(含 ... 於 ae.painworkshop.org -

#2.2023年台中銀(2812) - 歷年股利與除權息分配 - 理財寶

2023年台中銀(2812) - 歷年股利與除權息分配,台中銀(2812)配息、股票/現金股利發放、除權息日、最新新聞資訊,就在CMoney股市爆料同學會。 於 www.cmoney.tw -

#3.銀行考試綜合科目(含會計.貨銀.票據法): 公民營銀行行員

... 不同情形完成第41至44題:台中公司流通在外之股票有:面值$10之普通股100.000股, ... 股票應得之股利額: 4L特別股累積且完全參加,且86年度並未發放任何特別股股利, ... 於 books.google.com.tw -

#4.除息末班車136檔開跑- 工商時報

... 這136家上市櫃公司接力除權息,共計634.53億元現金股利陸續發放,除息 ... 銀,除息日期集中在8月9、10、11、17日,合計超過230萬股東參與除息。 於 ctee.com.tw -

#5.台中銀股利發放日

使命 台中銀(2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。大多數公司發放現金給 ... 於 tg.e-perwerde.org -

#6.台中銀股利發放日 - G4Fqe

「台中銀股利」+1。 —以下就是110年台股已公布股利殖利率6%以上個股覽表,就分享給大家參考囉^^ 康那香、台中銀、全國電24檔殖利率破6%高配息股出列.,鉅亨網提供你最 ... 於 g4fqe.mail154-ripple.com -

#7.參考價14.83元anue鉅亨網- 台中銀股利發放日 - monkeytools.pro

台中銀 今年股東會通過去年盈餘分派每股股利0.8元,為近四年來新高水準,其中包含每股現金股息0.28元,股票股利0.52元。 台中銀副總經理劉國俊表示,未來股利政策也將 ... 於 nl2dh.monkeytools.pro -

#8.公告訊芯KY代重要子公司董事會決議發放股利- 台中銀股利發放日

台中銀股利發放日 台中銀長期投資台中銀,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 歷年股利與除權息分配,台中 ... 於 rm88stv6.el-picaro.com -

#9.台中銀訂8/31為除權息交易日,其中現金股利預定於9/30發放

台中銀 訂8/31為除權息交易日,其中現金股利預定於9/30發放 · 1.董事會、股東會決議或公司決定日期:110/08/12 · 2.除權、息類別(請填入「除權」、「除息」或 ... 於 m.esunsec.com.tw -

#10.108年會計事務(人工記帳、資訊)乙級技能檢定學科分類題庫

公司發放股利是依據何日的股東名簿來發放(A)發放日(B)股東會決議日(C)股利基準日(D) ... (A)銀 台中公司以$600,000購入一筆公告現值為$456,000的土地作為興建廠房之用, ... 於 books.google.com.tw -

#11.台中銀股利發放日- 台中銀訂7/19為除權息交易日 - Aproncapital

台中銀 訂8/26為除權息交易日,其中現金股利預定9/30發放. 度股利之除息除權基準日。. 2.除權、息類別請填入台中銀2812 股利政策分析,提供股票股利與現金股利比較, ... 於 6f6vm3vj.aproncapital.com -

#12.台中銀股利發放日

台中銀 (2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 股权除息日,股权登记日的次 ... 於 eg.uganda.me.uk -

#13.台中銀訂7/18為除權息交易日,其中現金股利發放日8/18

(2812)台中銀-本公司董事會決議111年度股利之除息除權基準日。 ... 3.發放股利種類及金額: 股票股利新臺幣2,106,487,570元,每股配發新臺幣0.42元。 現金 ... 於 www.moneydj.com -

#14.論壇上的各式資訊、討論與評價- 台中銀股利發放日

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 時報資訊金融股台中銀辦經濟產業講座近百人次參與使用說明台中銀 ... 於 p0xd.fractionalpure.com -

#15.台中銀股利發放日- 台中銀除權息06 持續更新 - ifixedfloat.org

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 市場掃描台中銀存股族必看! 台中銀股合理價格? 台中銀2812 ... 於 avg.ifixedfloat.org -

#16.公告台中銀董事會決議110年度股利之除息除權基準日。 Yahoo ...

台中銀股利發放日 - 台中銀訂8/31為除權息交易日,其中現金股利預定於9/30發放 · 5ng5mnu9.mail164-ripple.com · 台中銀股利發放日、台中銀買點、台中銀歷年股價在PTT、社群、 ... 於 5ng5mnu9.mail164-ripple.com -

#17.台中銀股利發放日- 除息」或「除權息」 - Era

二股票股利於向經濟部完成變更登記後交易日現金股利發放日除息前日股價除息參考價合計股利現金股利股票股利110年EPS 109年EPS 備註28 新光金台中銀今年股東會通過去年盈餘 ... 於 era.diapp.cz -

#18.參考價14.83元anue鉅亨網- 台中銀股利發放日

台中銀股利發放日 在台中銀2812 歷年股利政策及除權息覽表台股玩股網的討論與評價. 除權息年度, 所屬年度, 現金股利元, 股票股利股, 股利合計. 股利, 除息日, 發放日, ... 於 59ffx.stephanieau.com -

#19.(2812) 台中銀除權除息日程一覽表- Goodinfo!台灣股市資訊網

股利發放年度 股利所屬盈餘期間 股東會日期 除息交易日 除息參考價 填息完成日 填息花費日... 2023 2022全年 23'05/15 23'07/18 14.8 2022 2021全年 22'05/17 22'07/19 12.8 22'08/11 18 2021 2020全年 21'05/28 21'08/31 11.45 21'11/18 55 於 goodinfo.tw -

#20.台中銀股利發放日

交易日現金股利發放日除息前日股價除息參考價合計股利現金股利股票股利110年EPS 109年EPS 備註28 新光金台中銀今年股東會通過去年盈餘分派每股股利0.8元, ... 於 0m45l.smartroutevpn.com -

#21.台中銀2812 - 股息配發率 - 愛玩股

除息交易日, 除息參考價, 填息完成日, 填息花費日數, 現金股利發放日 ... 台中銀(2812)2022年股利為0.3元;最新現金股利殖利率為2.04%. 台中銀 ... 於 www.istock.tw -

#22.其中現金股利預定9/30發放MoneyDJ理財網- 台中銀股利發放日

除息交易日, 除息參考價, 填息完成日, 填息花費日數, 現金股利發放日台中銀訂7/19為除權息交易日,其中現金股利預定8/22開始發放回應0 人氣觀測站重大訊息公告度股利之除息 ... 於 dhyd.hotsheet.link -

#23.《2023/112年》台中銀(2812)訂112/7/18為除權息交易日

《2023/112年》台中銀(2812)訂112/7/18為除權息交易日,現金股利發放日111/8/18,每股分派現金股利0.3元及股票股利0.42元 ; 類別, 除權息, 除權息 ; 每股配 ... 於 davidhuang1219.pixnet.net -

#24.台中銀股利發放日- 台中銀訂8/31為除權息交易日

台中銀 訂7/19為除權息交易日,其中現金股利預定8/22開始發放回應0 人氣觀測站重大訊息公告度股利之除息除權基準日。 1.董事會、股東會決議或公司決定日期:1 2. 於 fhw19789.abd-al-hadi-publications.com -

#25.公告台中銀董事會決議109年度股利之除息除權基準日。 - Geso

台中銀訂7/19為除權息交易日,其中現金股利預定8/22開始發放回應0 人氣觀測站重大 ... 台中銀股利發放日在台中銀2812 歷年股利政策及除權息覽表台股玩股網的討論與評價. 於 geso.kylehartleyventures.com -

#26.台中銀股利發放日 - 臺科moodle

表格:台湾上市公司2019年现金股利发放日程表,台积电7月中。 台中銀股票股利發放日. 台中銀除息日- Icvs. 2、宣布股利日。 (文章。 股票投資 ... 於 mx.maturing.co.uk -

#27.除權息旺季來了!什麼是除權息、填息?股票/現金股利有什麼 ...

每年除權息旺季來到,是各位股東最期待的日子,等著公司宣布發放股利,但大家口中的除權息到底是什麼意思?要怎麼參與?以下卡優小編幫大家整理好了, ... 於 www.cardu.com.tw -

#28.台中銀股利發放日

銀行先生,台中銀(2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息日、股利發放日等資訊。 现金股利:配发新 ... 於 followthepuck.org -

#29.台中銀股利發放日

1、股利发放日。 台中銀(2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、 ... 於 gw.check-approved.uk -

#30.台中銀股利發放日

股利 的主要发放形式有现金股利、股票股利、。 台中銀(2812.TW),Yahoo奇摩股市提供歷年股利分配、現金股利、股票股利、歷年殖利率、填息天數、除權息 ... 於 aq.sipsmith.co.uk -

#31.台中銀除權息06 持續更新- 台中銀 ... - didesignsgraphics.com

主旨:台中銀董事會決議110年度股利之除息除權基準日。發言人:林開域說明: 1.董事會、股東會決議或公司決定日期:1 現金股利預定於111年8月22日開始發放。 於 f86qi.didesignsgraphics.com -

#32.論壇上的各式資訊、討論與評價- 台中銀股利發放日

交易日除權交易日現金股利發放日除權息前日股價除權息參考價現金股利股票股利合計股利108年eps 盈餘分配率% 備註5/28 - 天填息: 6/11 - 主旨:台灣大原訂112年7月26 ... 於 naa4ws0e.hongcaoktsvl.com -

#33.【小資存股|台中銀】分享報(2022年):第3年,獲得現金292元

獲得股票:59股。 zoomable. 三、成效. 股利發放後:. 於 vocus.cc -

#34.理財周刊 第1175期 2023/03/03 - 第 81 頁 - Google 圖書結果

簡單來說,玉山金增資及減少發放股利的目的,是考量未來公司業務成長的需求, ... 「總殖利率 6 %以上再去存」,鄭廳宜指出,台企銀、第一金、合庫南金控、台中銀等, ... 於 books.google.com.tw -

#35.理財周刊 第1071期 2021/03/05 - 第 73 頁 - Google 圖書結果

... 豪科 2360 致茂 6642 富致 2812 台中銀 6251 定穎 3152 環 6409 旭华資料來源: ... 0.4 10.8 23.5 2020 1 月 202102 現金股利合併營收」單月合併營發放率年成長收 ... 於 books.google.com.tw -

#36.台中銀除權息06 持續更新- 台中銀 ... - Design-excellence.com

「台中銀股利」+4。 —以下就是110年台股已公布股利殖利率6%以上個股覽表,就分享給大家參考囉^^ 康那香、台中銀、全國電24檔殖利率破6%高配息股出列.,鉅亨網提供你最 ... 於 k7q.design-excellence.com -

#37.台中銀除權息06 持續更新- 台中銀股利發放日 - verdantverse.com

漲跌0. % 成交量16703張產業上市金融類股0.69% 本地時間: 財務報表-除權除息配發股利方式除權除息公司將去年獲利的盈餘,以現金或股票的方式分配給持有股分之股東。 於 7jeupsef.verdantverse.com -

#38.台中銀7/18為除權息交易日,現金股利

董事會、股東會決議或公司決定日期:111/06/ 交易日除權交易日現金股利發放日除權息前日股價除權息參考價現金股利股票 ... 台中銀股利發放日; 錢管家小金融,大存股! 於 84sb6.mgpz7.com -

#39.《金融股》台中銀7月18日除權息 - 旺得富理財網

【時報-台北電】台中銀(2812)決議配發現金股利每股0.3元、配股0.42元,除權息交易日為7月18日,最後過戶日為7月19日,停止過戶期間為7月20日~7月24日 ... 於 wantrich.chinatimes.com -

#40.TDCC 臺灣集中保管結算所

股務事務電子通知平台專區. 主管機關於111年12月29日函令核准本公司得經營「公開發行公司股利發放電子通知業務」,本 ... 於 www.tdcc.com.tw -

#41.台中銀股利發放日

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 時報資訊金融股台中銀辦經濟產業講座近百人次參與日期:. 於 7s7645j.calibration.wtf -

#42.台中銀股利發放日- 台中銀訂7/19為除權息交易日

發放股利 種類及金額: 股票股利上午4:32 日期:. 公司名稱:台中銀度股利之除息除權基準日。. 發言人:林開域. 說明:. 1.董事會、股東會決議或公司決定日期:1. 2. 於 ybu8yk.operationbaldeagle.org -

#43.中興電涉雲豹甲車案今股價跳空慘跌停

... 在手訂單仍高達340億元,強調下半年公司利潤仍成長可期並強調股利發放不變。 ... 台中地方法院於2021年10月,依證券交易法、詐欺取財等罪名,判處 ... 於 news.pchome.com.tw -

#44.台中銀股利發放日- 台中銀董事會決議111年度股利之除息除權 ...

錢管家小金融,大存股!台中銀2812 除權息行情值得參與 · 股利公布!康那香、台中銀、全國電24檔殖利率破6%高配息股出列今周刊> 高配. 於 90z4.linaresnunez.com -

#45.論壇上的各式資訊、討論與評價- 台中銀股利發放日

內盤4,770 80.02% 歷年股利與除權息分配,台中銀2812 配息、股票/現金股利發放、除權息日、最新新聞資訊,就在CMoney股市爆料同學會。 股市討論日期:. 於 kpkuvap.alparavenna.org -

#46.台中銀股利發放日 - vyrobkyzakatu.cz

台中銀股利 2021發放日的網友討論熱度以及推薦評價, … 台中銀股價及除權息日、息前股價、現金股利、現金殖利率、股票股年月日台中銀是台灣區域型銀行 ... 於 vyrobkyzakatu.cz -

#47.台中銀(2812) 除權除息財報分析 - HiStock嗨投資

台中銀 (2812), 2023年, 112年, 除權日, 除息日, 除權息前股價, 配股, 配息,股票股利, ... 現金股利(除息):發放現金股利10元,當股東持有一股時,可被分配到10元現金。 於 histock.tw -

#48.存股》112年金融股配息「除息日期」一覽表(含股利發放日期)

正在存金融股的朋友,一定很關心金融股除權息的日期,以及股利發放的日期, ... 2812, 台中銀, 15.05, 7/18, 8/18, 15.75, 14.80, 0.72, 0.30, 0.42, 1.12, 1.10, 1.03. 於 goodideamin.com.tw -

#49.台中銀配股配息怎麼算?台中銀殖利率高嗎?台中銀最晚買進日?

台中銀 (2812)配息發放日 ; 2023. 現金股利發放日. 2022. 現金股利發放日. 2021. 現金股利發放日 ; 2023/8/18, 2022/8/22, 2021/9/30 ... 於 maxfinanciallife.com -

#50.台中銀股利發放日 - powerfulbreaks.nl

台中銀 (2812)配息-股利發放爆料討論區-CMoney股市爆料同學會. 台中銀股價及除權息日、息前股價、現金股利、現金殖利率、股票股年月日台中銀是台灣 ... 於 powerfulbreaks.nl -

#51.台中銀訂7/19為除權息交易日,其中現金股利預定8/22開始發放

歷年股利與除權息分配,台中銀2812 配息、股票/現金股利發放、除權息日、最新新聞資訊,就在CMoney股市爆料同學會。 3.發放股利種類及金額: 4.除權息交易 ... 於 7d3ivc0.holledau-in.com -

#52.台中銀:公告本公司現金股利發放日- nStock 新聞文章

台中銀 :公告本公司現金股利發放日 ... 一、本公司111年度盈餘分派案業經股東會決議通過,分配現金股利新台幣1,504,633,976元(每股分派現金股利0.3元)。 於 www.nstock.tw -

#53.公告台中銀董事會決議109年度股利之除息除權基準日。 Yahoo ...

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 時報資訊金融股台中銀辦經濟產業講座近百人次參與日期:. 於 4h7q7tw.yarush.net -

#54.公告台中銀董事會決議111年度股利之除息除權基準日。 Yahoo ...

台中銀股利發放日 「台中銀股利」+4。 —以下就是110年台股已公布股利殖利率6%以上個股覽表,就分享給大家參考囉^^ 康那香、台中銀、全國電24檔殖利率破6%高配息股出 ... 於 513x.apabrfbid.com -

#55.盤後速報- 台中銀(2812)次交易(18)日除權息0.72元,參考價 ...

台中銀 (2812-TW)次交易(18)日將進行除權息交易,其中每股配發現金股利0.3元,股票股利0.42元,合計股利0.72元。 首日參考價為14.83元,相較今日收盤 ... 於 news.cnyes.com -

#56.台中銀股利發放日- 盤後速報台中銀72元,參考價

殖利率% = 股利/ 目前股價台中銀訂8/31為除權息交易日,其中現金股利預定於9/30發放回應0 人氣觀測站重大訊息公告度股利之除息除權基準日。 1.董事會、股東會決議或公司 ... 於 lyhvkx3e.coralbythesea.net -

#57.個股重大行事曆-2812

台中銀 (2812)重大行事曆. 股東會, 除息日, 除權日, 現增除權日, 減資. 日期, 112/05/15, 112/07/18, 112/07/18 ... 現金股利發放日, 112/08/18. 現增價格 ... 於 fubon-ebrokerdj.fbs.com.tw -

#58.參考價14.83元anue鉅亨網- 台中銀股利發放日

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 時報資訊金融股台中銀辦經濟產業講座近百人次參與台中銀評估 ... 於 qotuf.thebmfproject.org -

#59.颱風卡努來襲台股8月3日休市1天| 證券 - 中央社

另外,佳醫等原訂於8月3日發放現金股利的公司,受颱風停班影響,部分地區的現金股利發放日將順延至下一營業日。(編輯:楊凱翔)1120802. 於 www.cna.com.tw -

#60.台中銀股利發放日- 玉山金

台中銀股利發放日 台中銀今年股東會通過去年盈餘分派每股股利0.8元,為近四年來新高水準,其中包含每股現金股息0.28元,股票股利0.52元。. 台中銀副總經理劉國俊表示, ... 於 z8096x7.lldskerjk23x.net -

#61.大存股!台中銀2812 除權息行情值得參與- 台中銀股利發放日

台中銀股利發放日 - 公告台中銀董事會決議110年度股利之除息除權基準日。 Yahoo奇摩股市 · 日期:. · 股利分派狀況,定存股以高殖利率金融股最受矚目,金融股每年6~9月含息總 ... 於 eqwkk81.4kkzzz.com -

#62.台中銀(2812)2022年股利為0.3元;最新現金股利殖利率為2.02%

公告日 現金股利 除息日 現金股利發放日 填息花費日數 股票股利 除權日 2023‑02‑23 0.3 2023‑07‑18 2023‑08‑18 1 0.42 2023‑07‑18 2022‑02‑24 0.25 2022‑07‑19 2022‑08‑22 7 0.5 2022‑07‑19 2021‑02‑25 0.24 2021‑08‑31 2021‑09‑30 1 0.45 2021‑08‑31 於 statementdog.com -

#63.論- 台中銀股利發放日

資券變化大戶籌碼主力進出股權分散NEW 財報股利相關新聞台中銀配股/配息© WantGoo 玩股網配息配股月收盤價台中銀訂8/26為除權息交易日,其中現金股利預定9/30發放. 於 swyvm1gs.mail168-ripple.com -

#64.台中銀股利發放日

台中銀 ,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞資訊。 市場掃描台中銀存股族必看! 台中銀股合理價格 ... 於 9n2.musicharmony.shop -

#65.台中銀股利發放日- 台中銀訂7/19為除權息交易日

台中銀以存股嗎?台中銀2812存股合. 台中銀股利發放日; 台中銀總股利縮水但現金股息增加股價反映正面上市公司股市聯合新聞網; 「台中銀股利」+1 殖利率. 於 qd6qcedh.solpowerenergy.com -

#66.社群、論壇上的各式資訊、討論與評價- 台中銀股利發放日

康那香、台中銀、全國電24檔殖利率破6%高配息股出列今周刊> 高配. fj0wqsxe.mail171-ripple.com; 銀訂8/2為除權息交易日;現金及股票股利發放 ... 於 fj0wqsxe.mail171-ripple.com -

#67.參考價14.83元Anue鉅亨台股盤後- 台中銀股利發放日

發放股利種類及金額: 股票股利股利發放年度: 股利所屬盈餘期間: 股東會日期: 除息 ... 除息交易日, 除息參考價, 填息完成日, 填息花費日數, 現金股利發放日台中銀今年 ... 於 f5v8g.woodlove.cz -

#68.台中銀股利發放日- 台中銀訂8/31為除權息交易日

交易日現金股利發放日除息前日股價除息參考價合計股利現金股利股票股利110年EPS 109年EPS 備註28 新光金台中銀今年股東會通過去年盈餘分派每股股利0.8元, ... 於 g8w.jumperexchange.com -

#69.台中銀訂8/31為除權息交易日,其中現金股利預定於9/30發放

除息交易日, 除息參考價, 填息完成日, 填息花費日數, 現金股利發放日台中銀,參考價14.83元,股票股利、現金股利、參考價、權息值、股息殖利率、歷史股利發放、即時新聞 ... 於 doqkz4cs.whiteheadele.com -

#70.台中銀股利發放日

台中銀股利發放日 · (2812) 台中銀除權除息日程一覽表- Goodinfo!台灣股市資訊網 · 表格:台湾上市公司2019年现金股利发放日程表,台积电7月中。 · 存股》金融 ... 於 fireextinguisherslancaster.co.uk -

#71.盤後速報- 台中銀(2812)下週(7月18日)除權息0.72元 - 奇摩股市

台中銀 (2812-TW)下週(7月18日)將進行除權息交易,其中每股配發現金股利0.3元,股票股利0.42元,合計股利0.72元。 以今日(7月11日)收盤價15.45元計算, ... 於 tw.stock.yahoo.com -

#72.台中銀總股利縮水但現金股息增加股價反映正面 - 聯合報

台中銀行(2812)率先上市銀行股公布2022年盈餘分派案,決定配發每股 ... 不過,台中銀公布股利隔天、24日股價上漲,並未如另一檔金融股公布股利不如 ... 於 udn.com